Большие налоги и самая малая зарплата в канаде

Содержание:

Налог на прибыль

Значимую роль играет налог на прибыль и связанные с ним разнообразные налоговые льготы, которые побуждают компании к рациональному использованию основных и оборотных средств, внедрению НИОКР, развитию деятельности в определенных районах и другим общественно полезным мероприятиям.

Ставка налога на прибыль складывается из федеральной и провинциальной. Общая федеральная ставка — 28% (для компаний обрабатывающей промышленности — 23%). Провинциальные ставки налога на прибыль представлены в .

Таблица . Ставки налога на прибыль, действующие в регионах

|

Провинция, территория |

Основная ставка, % |

Основная федерально-провинциальная ставка, % |

|

Ньюфаундленд |

14,0* |

43,12 |

|

Новая Шотландия |

16,0″ |

45,12 |

|

о. Принца Эдуарда |

15,0 |

44,12 |

|

Нью Брансуик |

17,0 |

46,12 |

|

Квебек (от вида деят-сти) |

8,9-16,25 |

38,02-45,37 |

|

Онтарио |

15,5 |

44,62 |

|

Манитоба |

17,0 |

46,12 |

|

Саскачсван |

17,0 |

46,12 |

|

Альберта |

15,5 |

44,62 |

|

Брит. Колумбия |

16,5 |

45,62 |

|

Юкон |

15,0 |

44,12 |

|

Северо-западные терр-ии |

14,0 |

43,12 |

* Ньюфаундленд снижает ставку для компаний, создающих более 10 рабочих мест с полной занятостью и инвестициями не менее $500 000.

** С 1 июля 1993 г. снизилась ставка для корпораций, создающих рабочие места в фармацевтической, компьютерной, телекоммуникационной и аэрокосмической отраслях.

Существуют необлагаемые минимумы годового дохода

Когда налог или взнос не взимается.

- $11,327 для федерального налога, для тех, кто рождён в 1950 или ранее, необлагаемый минимум может увеличиваться на $7,033

- $9,863 для провинциального налога, для тех, кто рождён в 1950 или ранее, необлагаемый минимум может увеличиваться на $4,815

- $3,500 для взноса в пенсионный фонд. Также взносы в пенсионный фонд не взимаются с суммы годового дохода, превышающего $53,600.

- Для страхового взноса нет минимума, но есть максимум – $49,500 годового дохода

Всё, что превышает необлагаемый минимум, подлежит налогообложению по нижеприведённым ставкам. Общая сумма налога получается в результате сложения всех четырёх налогов и взносов.

Шкала налогов прогрессивная — чем больше зарабатываешь, тем больше платишь.

Налогооблагаемый доход можно уменьшить, если вы учитесь (все затраты – в минус), если даёте деньги на благотворительность. В этом году ещё можно было вычесть расходы на детские спортивные и прочие кружки и на детские учреждения типа яслей или лагерей.

В следующем году этого уже не будет, но зато либеральное правительство подняло нам всем пособия на детей. Мы, например, на двоих детей получаем порядка 450 долларов в месяц, в следующем году сумма слегка увеличится, так как доход уменьшился. Тоже хлеб, как говорится.

Федеральный налог

- 15% для суммы годового дохода между $11,327 и $44,701

- 22% для суммы годового дохода между $44,701 и $89,401

- 26% для суммы годового дохода между $89,401 и $138,586

- 29% для суммы годового дохода, превышающего $138,586

Провинциальный налог

- 5.05% для суммы годового дохода между $9,863 и $40,922

- 9.15% для суммы годового дохода между $40,922 и $81,847

- 11.16% для суммы годового дохода между $81,847 и $150,000

- 12.16% для суммы годового дохода между $150,000 и $220,000

- 13.16% для суммы годового дохода, превышающего $220,000

Взнос в пенсионный фонд

4.95%, максимальный годовой взнос $2,479.95. Работодатель добавляет такую-же сумму, что уплатил работник. Частные предприниматели платят двойной взнос, так как они являются работниками и работодателями в одном лице.

Законные способы снижения налогообложения партнерств в Канаде

Существует много законных способов сэкономить на налогах. Раскрываем пять основных легальных способов снижения налогообложения партнерств в Канаде.

Зарегистрировать малый бизнес

Первый из этих законных способов снижения налогообложения партнерств в Канаде — зарегистрировать компанию. Корпорации платят очень низкую ставку налога — всего 15,5% на первые полмиллиона долларов прибыли. Физические лица платят до 46,4% налогов, если доход превышает 130 000 долларов. Итак, сэкономьте около 30 процентов на налогах, просто зарегистрировав малый бизнес.

Добавить супругу с низким доходом в качестве акционера

Второй из пяти законных способов снижения налогообложения партнерств в Канаде — добавить супругу в существующую корпорацию в качестве акционера. Как акционер компании, она имеет право получать до 40 000 долларов в виде не облагаемых налогом дивидендов в год при условии, что нет другого источника дохода.

Даже если супруга работает и зарабатывает значительно меньше, все равно будет выгодно выплачивать дивиденды ей, потому что уменьшается общее налоговое бремя семьи. Это потому, что супруг будет относиться к более высокой налоговой категории, а супруга — к более низкой налоговой категории.

Списание пожертвований на благотворительность

Третий путь в этом списке способов снижения налогообложения партнерств в Канаде путем соблюдения закона — пожертвования. Корпорации, которые делают пожертвования зарегистрированным благотворительным организациям, могут списать всю сумму пожертвования как расходы, пока остаются прибыльной.

Рекламировать бизнес и получать налоговые скидки

Четвертый способ снижения налогообложения партнерств в Канаде — раскрутить бизнес и получить налоговый вычет. Расходы на рекламу полностью вычитаются, как и покупки, сделанные для подарков клиентам. Наконец, питание и развлечения, понесенные, на обслуживание клиентов, подлежат вычету на пятьдесят процентов.

Умножить вычет для малого бизнеса

Пятый из законных методов экономии на налогообложении партнерств в Канаде включает в себя умножение вычета для малого бизнеса. Это означает, что первые 500 000 долларов прибыли корпорации облагаются низкой налоговой ставкой — всего 15,5%. Прибыль, превышающая полмиллиона долларов, облагается действительно высокой налоговой ставкой около 30%. Существует законный способ умножить вычет для малого бизнеса на два, чтобы получить увеличенный предел вычета для малого бизнеса в 1 миллион долларов.

Для этого супруга учреждает компанию, акции которой ей принадлежат на 100 процентов. Супруг также создает компанию, акции которой принадлежат ему на 100 процентов. В результате общий лимит вычета для малого бизнеса составляет 1 миллион долларов.

Узнать информацию о том, как зарегистрировать LP в Канаде из следующей статьи.

Обратитесь за консультацией по налогообложению партнерств в Канаде к экспертам International wealth по электронной почте info@offshore-pro.info.

Какие налоги платят партнерства в Канаде?

Как правило, товарищества не платят подоходный налог с дохода и не подают налоговую декларацию.Вместо этого каждый партнер подает налоговую декларацию, чтобы указать свою долю чистой прибыли или убытков партнерства.Это требование к каждому партнеру сообщать о своей доле в чистой прибыли партнерства одинаково, независимо от того, была ли эта доля дохода получена в денежной форме или в виде кредита на один из счетов капитала партнерства.

Платят ли налоги учредители-нерезиденты партнерств в Канаде?

Иностранным бизнесменам, нерезидентам выгодно регистрировать канадское ограниченное партнерство Limited partnership (LP). Его выбирают стартаперы в сфере IT. LP — не налогооблагаемая юридическая форма. Требования подачи отчётности в налоговые органы и уплаты налога на прибыль отсутствуют.Партнеры-нерезиденты не платят налоги за свою долю прибыли в ограниченном товариществе. Напротив, партнеры-резиденты платят местные налоги.

Что такое налоговая форма T5013?

Форма T5013, или Отчет о доходах, представляет собой документ, используемый для сообщения о финансовом состоянии товариществ в Канадское налоговое агентство (CRA). Такие предприятия не платят налог на прибыль, и CRA не использует предоставленную информацию для расчета налоговых обязательств бизнеса. Он показывает только CRA сумму дохода или убытка, которую следует включить в налоговые декларации для каждого партнера.

Где лучше жить в Канаде

Выбирая место на карте, стоит пристально изучить лучшие города для проживания в Канаде:

- Тем, кто говорит на французском языке, подойдут города в Квебеке. Провинция является самой крупной в государстве и славится живописными пейзажами, уютными сельскими поселками, озерами, водопадами и лесами. Здесь можно встретить мигрантов из Африки, Ближнего Востока, Китая, Южной Азии. Расположен Квебек недалеко от столичного региона.

- Жизнь в Торонто привлекает многих активностью, предлагая множество возможностей для профессиональной реализации, культурного отдыха, приятных развлечений. Те, кто предпочитает более спокойные места и размеренную жизнь, отправляются подальше от этого города.

- Оттава – густонаселенный, утопающий в зеленых парках и аллеях город на берегу одноименной реки. Для него характерна атмосфера уюта. Жители города предпочитают проводить свободное время семьями на лужайках и в парках, где можно погулять с собакой или отправиться на пробежку. Это идеальное место для семейного переезда.

- Жизнь в Ванкувере может отпугнуть дороговизной. Этот город является одним из самых богатых в Британской Колумбии. Зато здесь мягкий климат (нежаркое лето и не слишком холодная зима) и множество возможностей для трудоустройства.

- Калгари – крупнейший и самый популярный у мигрантов город в провинции Альберта. Окружен горами и лесами, славится большим количеством солнечных дней в году и архитектурой. Здесь расположены офисы крупных компаний Sysco, Canadian Tire Group, Walmart.

Жизнь на севере Канады (провинция Юкон, Нунавут и северо-западные регионы) выглядит не лучшим вариантом ввиду низких температур, а еще – высоких цен на продукты и товары повседневного пользования. Последние 20 лет этот регион активно субсидируется государством, что позволило ему добиться существенного экономического роста.

Средняя зарплата полицейских в Канаде

Перед тем как стать полицейским большинство иммигрантом работают в охране. Наличие удобного графика дает возможность проходить обучение и параллельно зарабатывать. Устроится на должность полицейского достаточно трудно из-за большого конкурса.

Для того чтобы пройти отбор, необходимо:

- сдать письменный экзамен (тесты на математику, логику и т.п.);

- соответствовать физическим нормативам;

- пройти интервью у психолога;

- отвечать медицинским требованиям.

Для трудоустройства в полицию не обязательно быть гражданином страны. Служба в полиции является стабильной работой, а контракт заключается на 30 лет. Перед заключением контракта обязательно прохождение стажировки. После ее удачного завершения оформляется контракт на службу. Первые несколько лет сотрудник полиции работает в качестве патрульного и ездит по улицам города. Хорошо зарекомендовавший себя сотрудник через какое-то время допускается до сдачи экзамена на должность детектива. В случае успешной сдачи теста полицейский становится детективом полиции, и расследует преступления.

Следующая ступень в карьерной лестницы полицейского – назначение лейтенантом, а позже капитаном полиции. Служба в должности такого уровня связана с административной деятельностью. В обязанности входит координирование работы полицейских участков.

На пенсию полицейский выходит в 55 лет. Полицейский на пенсии отдыхает за счет государства в пансионатах, имеет много льгот и хорошую медицинскую страховку.

| Должность | ЗП в час | ЗП в месяц | ЗП в год | После вычета налога | ЗП в долларах США | В переводе на рубли |

| Патрульный | 25-30 | 4200 | 50000 | 40000 | 30400 | 1 млн 930 тыс |

| Детектив | 40 | 7000 | 80000 | 63500 | 48300 | 3 млн |

| Капитан | 50 | 8300 | 100000 | 75000 | 57000 | 3 млн 600 тыс |

Налоги в Канаде

В 1987 году была официально введена в обиход налоговая реформа, которая существенно изменила финансовую систему страны. На что это повлияло? Во-первых, каждая провинция обязала горожан выплачивать местные ставки, а во-вторых, подоходный налог сократился до трех пунктов (вместо 10, которые существовали ранее).

Основное внимание правительство уделяет развитию малого бизнеса (небольшие фирмы составляют 97% от общего количества предприятий на территории страны), поэтому к их доходам применяется единая ставка в размере 12%. Основные налоги, из которых состоит бюджет Канады:

Основные налоги, из которых состоит бюджет Канады:

- подоходный налог;

- акцизный;

- таможенные сборы;

- единый налог на товары и предоставляемые услуги;

- налог на крупные корпорации и предприятия.

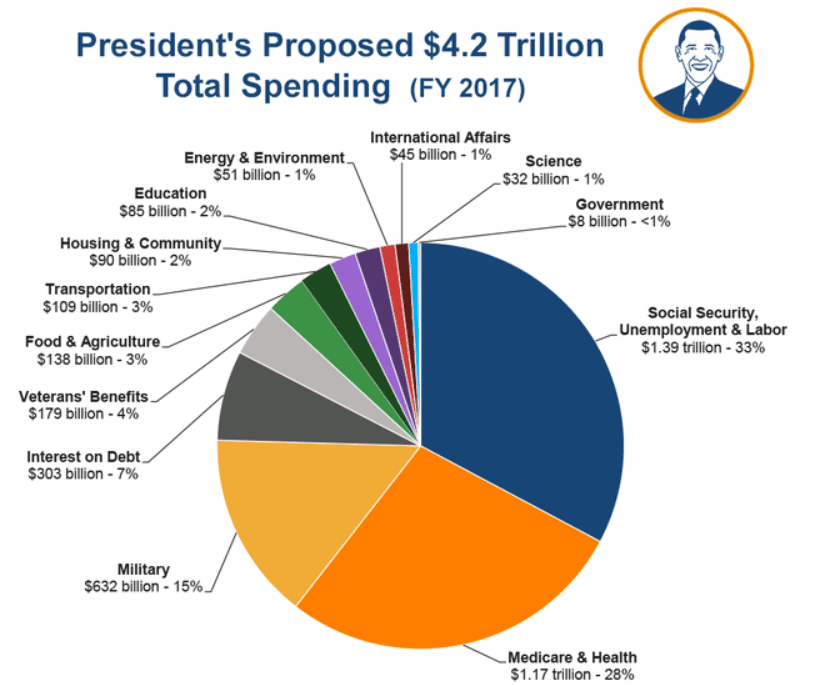

Что касается классификации налогов, то они бывают всего двух видов (более подробно ):

- Прямые. В эту категорию входят налоги на прибыль и собственность (например, недвижимость или участок земли).

- Косвенные. В группу включены налоги на приобретенные товары и услуги, а также пошлины, которые взимаются во время заключения сделок по недвижимости.

Подоходный

Вы выплачиваете подоходный налог государству только в том случае, если соответствуете следующим критериям:

- являетесь гражданином Канады или проживаете на территории страны свыше 183 дней;

- имеете постоянный официальный доход, размер которого не менее 11 327 канадских долларов в год.

Система налогообложения в Канаде достаточно сурова. Даже если вы получили деньги за пределами страны, то все равно обязаны оплатить все сборы. А вот для иностранных граждан действует другое правило — они выплачивачивают подоходный налог только на те средства, которые были заработаны на территории государства.

Что касается процентной ставки, то она тоже не порадует вас своими размерами. Например, если гражданин в год получает от 11 300 канадских долларов, то он обязан отдать государству 15% от общей суммы. Конечно, показатели меняются в зависимости от провинции. В Онтарио максимальная ставка составляет 13,16% для доходов свыше 220 тысяч долларов. А вот в Квебеке, напротив, идентичная сумма облагается пошлиной в размере 58,75% (и это мы еще не посчитали косвенные налоги).

Казалось бы, физическим лицам, работающим на территории страны, приходится несладко, но государство предусмотрело ряд нюансов, которые могут минимизировать сумму налогов:

- В Канаде семейные пары платят намного меньше, чем одинокие люди. Это нововведение связано с тем, что первые имеют обширный список дополнительных трат, которые включают в себя оплату школ, кружков и секций.

- Если один из супругов временно не работает, то и подоходный налог, соответственно, уменьшается.

- Когда гражданин имеет на своем иждивении малолетних детей или родственников с инвалидностью.

- Если ежегодно из семейного бюджета выделяется свыше 3% на покупку необходимых медикаментов.

- При покупке первой жилплощади.

На бизнес

Решили открыть собственный бизнес в Канаде? Тогда будьте готовы к налогам, которые стремительно посыпятся на вас. Общая ставка для всех предпринимателей составляет 25%. Плата взимается за любую прибыль, которая получена в результате функционирования предприятия или корпорации на территории страны. Партнерские проекты, ведущие свою деятельность за пределами государства, освобождаются от уплаты налогов.

Компании-резиденты, зарегистрированные в Канаде, напротив, должны оплачивать сборы вне зависимости от места своего расположения. Компании-нерезиденты облагаются налогом только в том случае, если прибыль была получена в результате ведения бизнеса в пределах государства.

На прибыль

Именно налог на прибыль составляет основу федерального бюджета Канады. В этот перечень входят все средства, полученные юридическими и физическими лицами на территории страны (и за ее пределами). Размер пошлины варьируется в зависимости от региона и общей суммы заработка. Иногда процентная ставка может достигать 45%, если прибыль составляет более одного миллиона канадских долларов.

Что касается юридических лиц, то общая ставка налога на прибыль — 11,5% от суммы начислений. Комбинированная ставка составляет 26,5%. Для физических лиц пошлина на прибыль не выходит за пределы 13,6%.

На недвижимость

Приобретая недвижимость в Канаде, вы обязаны погасить следующие налоги:

- Ставка, которая выплачивается за приобретенный объект недвижимости. Ее размер составляет 2% на первые 100 тысяч и 1% на всю остальную сумму сделки.

- Юридические услуги — от 1 000 канадских долларов.

- Услуги инспекционной службы, которая проверяет состояние жилплощади — 500 канадских долларов.

Стоимость питание

Важная часть планирования бюджета. Сколько сейчас стоят продукты в городах Канады?

Фото: Pixabay

Цены на продукты в Канаде варьируются от провинции к провинции, от магазина к магазину. Мы придумали условную *минимальную* продуктовую корзину, которую можно купить за один поход в супермаркет.

Цены актуальны на 10 декабря 2019 года.

Торонто

Средние цены на условный *минимальный* набор продуктов питания в супермаркетах.

(при курсе валют – $1 = 28 грн, $1 = 66.7 руб)

| Продукты | Цена в $ США | Цена в грн | Цена в руб |

| Молоко (л) | 2.02 | 56.56 | 134.74 |

| Буханка белого хлеба (500 г) | 2.43 | 68.04 | 162.08 |

| Рис (белый) (кг) | 3.09 | 86.52 | 206.10 |

| Яйца (12 шт) | 2.75 | 77 | 183.43 |

| Местный сыр (кг) | 13.86 | 388.10 | 924.47 |

| Куриная грудка (без костей и кожи) (кг) | 13.18 | 369.04 | 879.11 |

| Говяжье бедро (кг) | 16.23 | 454.50 | 1082.54 |

| Яблоки (кг) | 3.33 | 93.25 | 222.12 |

| Апельсины (кг) | 3.77 | 94.25 | 251.46 |

| Бананы (кг) | 1.63 | 45.65 | 108.72 |

| Помидоры (кг) | 3.14 | 87.98 | 209.44 |

| Картошка (кг) | 2.55 | 71.4 | 170.09 |

| Лук (кг) | 2.15 | 60.2 | 143.41 |

| Вода (1,5 л) | 2.15 | 60.2 | 143.41 |

Итог: $72.28, 2023.84 грн и 4821.08 руб

Ванкувера

Средние цены на условный *минимальный* набор продуктов питания в супермаркетах .

(при курсе валют – $1 = 28 грн, $1 = 66.7 руб)

| Продукты | Цена в $ США | Цена в грн | Цена в руб |

| Молоко (л) | 1.84 | 94.8 | 122.73 |

| Буханка белого хлеба (500 г) | 2.34 | 65.52 | 156.08 |

| Рис (белый) (кг) | 2.97 | 83.16 | 198.10 |

| Яйца (12 шт) | 3.11 | 87.10 | 207.44 |

| Местный сыр (кг) | 10.98 | 307.45 | 732.38 |

| Куриная грудка (без костей и кожи) (кг) | 11.55 | 323.4 | 770.39 |

| Говяжье бедро (кг) | 11.29 | 316.15 | 753.05 |

| Яблоки (кг) | 2.70 | 75.6 | 180.1 |

| Бананы (кг) | 1.31 | 36.70 | 87.38 |

| Апельсины (кг) | 2.51 | 70.28 | 167.42 |

| Помидоры (кг) | 3.19 | 89.32 | 212.8 |

| Картошка (кг) | 1.75 | 49 | 116.73 |

| Лук (кг) | 1.55 | 43.40 | 103.39 |

| Вода (1.5л) | 1.75 | 49 | 116.73 |

Итог: $58.84, 1647.52 грн и 3924.63 руб

Монреаля

Средние цены на условный *минимальный* набор продуктов питания в супермаркетах.

(при курсе валют – $1 = 28 грн, $1 = 66.7 руб)

| Продукты | Цена в $ США | Цена в грн | Цена в руб |

| Молоко (л) | 1.56 | 43.36 | 104.06 |

| Буханка белого хлеба (500 г) | 2.46 | 66.50 | 164.10 |

| Рис (белый) (кг) | 2.34 | 63.84 | 156.09 |

| Яйца (12 шт) | 2.41 | 64.64 | 160.75 |

| Местный сыр (кг) | 11.99 | 259.88 | 799.74 |

| Куриная грудка (без костей и кожи) (кг) | 9.83 | 274.25 | 655.66 |

| Говяжье бедро (кг) | 10.88 | 289.67 | 725.70 |

| Яблоки (кг) | 2.53 | 65.70 | 168.75 |

| Бананы (кг) | 1.54 | 36.18 | 102.72 |

| Апельсины (кг) | 2.84 | 71.55 | 189.43 |

| Помидоры (кг) | 2.72 | 65.44 | 181.43 |

| Картошка (кг) | 1.75 | 35.64 | 116.73 |

| Лук (кг) | 1.43 | 39.10 | 95.38 |

| Вода (1.5л) | 1.42 | 31.38 | 94.71 |

Итог: $55.7, 1559.6 грн и 3715.19 руб

Оттавы

Средние цены на условный *минимальный* набор продуктов питания в супермаркетах.

(при курсе валют – $1 = 28 грн, $1 = 66.7 руб)

| Продукты | Цена в $ США | Цена в грн | Цена в руб |

| Молоко (л) | 1.64 | 45.92 | 109.39 |

| Буханка белого хлеба (500 г) | 2.01 | 56.28 | 134.07 |

| Рис (белый) (кг) | 2.41 | 67.50 | 160.75 |

| Яйца (12 шт) | 2.15 | 60.2 | 143.41 |

| Местный сыр (кг) | 9.10 | 254.8 | 606.99 |

| Куриная грудка (без костей и кожи) (кг) | 10.10 | 282.8 | 673.7 |

| Говяжье бедро (кг) | 12.26 | 343.29 | 817.75 |

| Яблоки (кг) | 2.75 | 77 | 183.43 |

| Бананы (кг) | 1.27 | 35.57 | 84.71 |

| Апельсины (кг) | 2.91 | 81.50 | 194.1 |

| Помидоры (кг) | 2.25 | 63 | 150.1 |

| Картошка (кг) | 1.80 | 50.4 | 120.06 |

| Лук (кг) | 1.62 | 45.36 | 108.05 |

| Вода (1.5л) | 1.39 | 38.93 | 92.72 |

Итог: $53.66, 1502.48 грн и 3579.15 руб

Средняя зарплата программиста в Канаде

IT рынок в стране очень развит. В стране есть филиалы больших компаний типа Google, Amazon, Microsoft и т.д. А также работают хорошо развитые канадские компании по программированию и созданию электронных игр. Активно поддерживается государством новые стартапы.

Заработная плата программистов по всей стране примерно одинаковая. Но, тем не менее, оплата сотрудников делится на уровни:

| Уровень | Обозначение | ЗП в С$ за год | ЗП в $ США за год | ЗП в рублях за год |

| Junior | новичок с теоретическими знаниями и маленьким опытом работы | 40000-60000 | 30400-45500 | 1 млн 940 тыс — 2 млн 910 тыс |

| Intermediate | специалист среднего уровня, который может решить возникшие проблемы в системе | 60000-90000 | 45500-68400 | 2 млн 910 тыс — 4 млн 365 тыс |

| Senior | опытный программист, который быстро справляется с поставленными задачами и может самостоятельно создавать и вести проект | 90000-140000 | 68400-106400 | 4 млн 365 тыс — 6 млн 790 тыс |

Работать программистом можно также двумя способами:

- По контракту. В этом случае идет почасовая оплата, которая выше, чем у штатного сотрудника. В таком случае работодатель не оплачивает праздничные дни, отпуска и больничные. Все отпуска и выходные дни оформляются «за свой счет».

- Полный рабочий день. В этом случае доход немного ниже, но работодатель оплачивает полный социальный пакет, отпуска, больничные и т.п.

При наличии знаний и опыта в области современного программирования трудоустроиться не составит труда.

Налогообложение малого бизнеса

В 2017 году общая ставка налога на малый бизнес была снижена с 11% до 9%. Спорные изменения в налогообложении малого бизнеса, предложенные в 2017 году, были внесены, когда Билл Морно был министром финансов при премьер-министре Джастине Трюдо . Изменения включали ограничение нескольких стратегий налогового планирования, которые часто использовались малым бизнесом, таких как пассивный инвестиционный доход и разбрызгивание доходов для частных корпораций.

Вычет для малого бизнеса (SBD)

Частные корпорации, контролируемые Канадой (CCPC), снижают ставку корпоративного налога на свой активный коммерческий доход, используя вычет для малого бизнеса (SBD). Текущая налоговая ставка для контролируемых Канадой частных корпораций, претендующих на «вычет для малого бизнеса» (SBD), составляет девять процентов. SBD основан на «лимитах малого бизнеса», которые в настоящее время составляют 500 000 долларов. Раньше «CCPC, использующий SBD, требовать налоговую ставку для малого бизнеса на сумму до 500 000 долларов своего активного коммерческого дохода, осуществляемого в Канаде», что представляло собой значительное снижение налога. Почти для всех провинций и территорий лимит для малого бизнеса составляет 500 000 долларов США. С 1 января 2018 года Саскачеван увеличил лимит для малого бизнеса до 600 000 долларов. С 1 января 2019 года лимит для малого бизнеса Манитобы был увеличен с 450 000 до 500 000 долларов.

Другим фактором, определяющим, имеет ли корпорация право на получение SBD, является «размер налогооблагаемого капитала, который CCPC и связанные с ним корпорации используют в Канаде». Когда налогооблагаемый капитал превышает 10 миллионов долларов, федеральный «лимит малого бизнеса» снижается. «Если эта сумма достигает 15 миллионов долларов, активный бизнес-доход CCPC больше не имеет права» на более низкую ставку SBD. Другими словами, «каждый заработанный доллар пассивного инвестиционного дохода» сверх порогового значения в 50 000 долларов «потенциально может подвергнуть 5 долларов активного бизнес-дохода дополнительному налогообложению».

Инвестиции в пассивный доход

Пассивный доход — это доход от « инвестиций с фиксированным доходом», «дивидендных акций», процентов, прироста капитала, аренды, роялти и других доходов, которые напрямую не связаны с активным основным бизнес-доходом корпорации. Этот пассивный доход может быть значительным для крупных корпораций.

Новые правила, введенные в 2018 году, основаны на «Скорректированном совокупном инвестиционном доходе» (AAII) CCPC — пассивном инвестиционном доходе — и «привязке права SBD к инвестиционному доходу, полученному ассоциированными корпорациями». Согласно этим новым правилам, налогов нельзя «избежать с помощью холдинговой компании».

Возмещаемый налог на дивиденды в кассе (RDTOH)

В январе 2019 года вступили в силу новые правила, касающиеся получения доходов от инвестиций ЦКАК, в частности, в отношении их баланса «Возмещаемый налог на дивиденды» (RDTOH). Согласно этим правилам, корпорации больше не могут «восстановить свой баланс RDTOH за счет выплаты приемлемых дивидендов», потому что физические лица, получающие дивиденды, увидят, что их налоги увеличатся с 6% до 14% в зависимости от провинции.

Минимум 5 500 часов

С 1 января 2017 года был установлен критерий минимального количества оплачиваемых часов в размере 5 500 часов, что означало, что сотрудники CCPC должны были иметь оплачиваемую работу не менее 5 500 часов в год, чтобы CCPC имел право на получение SBD. Это относилось к некоторым секторам, включая такие первичные секторы, как сельское хозяйство, лесное хозяйство, рыболовство, охота, некоторые ресурсо-ориентированные сектора, а также сектор обрабатывающей промышленности (M&P). «Специальные правила конвертации применяются для учета отработанных часов (но не обязательно выплачиваемых в виде заработной платы) активно вовлеченных акционеров, которые прямо или косвенно владеют акциями корпорации, обладающими более чем 50% прав голоса».

Особые предметы налогообложения

Лица-нерезиденты и подоходный налог

Вообще говоря, лица-нерезиденты, получающие имущественный доход в Канаде, должны платить налог в 25 %, применимый к сумме нетто платежей, которые им произведены. Предусмотрено, что канадский плательщик должен сам произвести удержание налога с этих переводимых нерезидентам за границу платежей. Эта ставка может быть сокращена на основании условий международного налогового соглашения. В некоторых случаях выплаты дивидендов теперь предусмотрено, что никакой налог не будет ни удерживаться, ни подлежать уплате.

Кроме имущественных доходов, получаемых из Канады, существует три ситуации, обязывающие лицо-нерезидента уплатить налог в Канаде:

- получение заработной платы в Канаде;

- распоряжение определённым имуществом, именуемым «канадское облагаемое имущество»;

- ведение хозяйства на постоянно действующем предприятии.

Смерть и наследование

Налога на наследство не существует. Между тем, в момент своей смерти физическое лицо считается располагающим всем своим имуществом по рыночным ценам и наследство становится предметом налогообложения, с которого необходимо уплатить налог на произошедший прирост капитала.

Освобождения

Определённые лица или образования в Канаде освобождаются от налогов. Это, например, иностранные государственные служащие на работе в Канаде, городские администрации, профессиональные союзы и общества, управляющие пенсионными фондами. Заработная плата, получаемая от исполнения обязанностей генерал-губернатора Канады также не подлежит налогообложению. Некоммерческие организации также освобождены от подоходного налога.

Федеральные полномочия на расходование

В своей политической работе «Subventions fédérales-provinciales et le pouvoir de dépenser du Parlement canadien» П. Э. Трюдо утверждает, что полномочия на расходование являются компетенцией канадского Парламента, в силу которой ему разрешено расходовать средства в землях государств, для подданных которых он необязательно имеет полномочия издавать законы. Профессор Ф. Р. Скотт занимает позицию в пользу теории, основанной на королевской прерогативе осуществлять дарение. В свою очередь, Канадская коллегия адвокатов утверждает, что это полномочие основывается на статьях 91(3) и 102 Конституционного акта 1867. Наряду с этим, в своей статье «Spending power» Э. А. Дриджер предлагает теорию полномочий на расходование, основанную на статьях 102 и 106 Конституционного акта 1867, которые он сравнивает со статьёй 81 австралийской Конституции. Полномочия на расходование становятся предметом оживлённых дискуссий, так как о них не упомянуто в конституции. Провинциальная комиссия даже пустила в ход понятие налоговой неуравновешенности, что противоречит принципам налоговых полномочий, имеющим целью разрешение концентрации средств вместо их перераспределения.

Основные принципы налоговой системы Канады

Платить обязаны все резиденты. Если человек проживает на территории государства не менее 183 дней в год, он рассматривается в качестве субъекта налогообложения. Как уже было сказано выше, уйти от исполнения обязанностей не пытается никто. Государственные сборы – это такая же естественная часть жизни, как и листик клена на флаге или хоккей в сердце. Поэтому уклонение от них рассматривается не только как нарушение закона, но и преступление против основ местного морального кодекса.

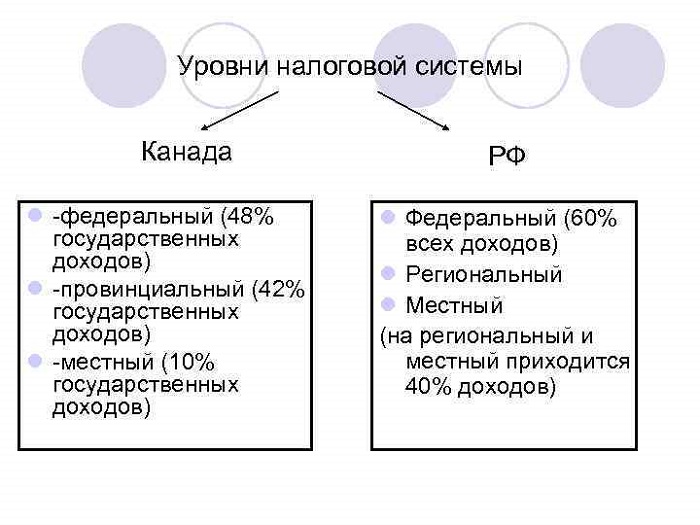

Сама по себе система налогов в Канаде многоуровневая. Это одна из ее характерных черт. От других государств она отличается повышенной децентрализацией. Такой принцип распределения ответственности сокращает влияние федеральной администрации, предоставляя больше полномочий провинциям. Последние получают возможность оказывать определяющее влияние на формирование государственной экономической политики путем решения вопросов, связанных с налогообложением. На долю субъектов федерации приходится более 50% всех правительственных расходов.

Преимущественно они распределяются между ключевыми областями общественной жизни, в числе которых:

- образование;

- система защиты граждан;

- здравоохранение.

Налоги в Канаде взимаются на трех уровнях:

- федеральном;

- провинций;

- местных образований.

Их доля в общем объеме государственных доходов различна. Основная часть приносится общегосударственными сборами (почти половина всего бюджета). Меньше – от местных образований. Их доля не превышает 10%. Оставшиеся деньги казна получает за счет административно-территориальных единиц.

Бюджет формируется за счет отчислений:

- с доходов населения;

- в фонды соцзащиты;

- с акцизов;

- деятельности юридических лиц;

- товарооборота и услуг;

- перевозок через таможню.

Кстати, первые две статьи поступлений самые большие. Именно они обеспечивают высокий уровень жизни населения, хорошее медицинское обслуживание, образование и прочие атрибуты привлекательной для жизни страны.

Субъекты федерации получают деньги из следующих источников:

- доходов людей, проживающих на территории страны;

- продаж;

- прибыли предприятий;

- акцизных поступлений;

- взносов на социальную защиту;

- ренты;

- сборов с лицензий и регистрации;

- отчислений от стоимости объектов дарения.

Местные фискальные службы работают по направлениям:

- недвижимости;

- предпринимательства.

По ключевым характеристикам система государственных сборов Канады мало чем отличается от аналогичных в других развитых странах. Однако все они носят собственный национальный оттенок.

Значительная степень автономности провинций не снимает полностью нагрузку с федерального центра. Отчисления из федерального бюджета значительны. Общий объем социальных трансфертов может достигать 28% доходов. Главная задача дополнительного финансирования местных бюджетов заключается в выравнивании экономического положения субъектов федерации, поддержке в области социального обеспечения.

Кстати, между территориями существует конкуренция за привлечение капитала. Эта негласная борьба является защитным барьером от увеличения государственных сборов и способствует равномерному распределению налогового бремени.

Классификация налогов

В северном государстве система налогообложения, как и в любой стране, подразделяет выплаты на:

- прямые;

- косвенные;

- на доход;

- на соц. защиту населения.

За сбор по всей стране отвечает Агенство Министерства налогов и сборов. В зависимости от провинции, существуют свои типы сборов:

- страховые взносы;

- роялти;

- процент на топливо, землю;

- налог с продаж;

- на прибыль, недвижимость, бизнес.

https://youtube.com/watch?v=yp6viqh8ZGg

Основные виды налогообложения

Прямые налоги

Существуют два вида налогов, обязательные для всех граждан и компаний – федеральный и провинциальный. Эти налоги платятся с личных доходов, исключение составляют:

- доходы членов First Nations group

- пенсии ветеранов

- возмещение ущерба по страховым выплатам

- доход с продажи своего дома

- государственные дотации на детей Child Tax Benefits

- государственные стипендии и гранты.

На эти позиции, ставшие для человека доходом в определенный период времени, налоги не распространяются.

От налогов освобождаются и те люди, доход которых за год не превышает 7500$. Кроме того, налоговые льготы в Канаде распространяются на следующую когорту граждан:

- малообеспеченные семьи

- инвалиды

- пенсионеры

- семьи, у которых на попечении находятся престарелые родители

- люди, воспользовавшиеся платными медицинскими услугами и покупкой лекарств

- родители, оплачивающие учебу детей в университете или колледже

- безработные и временно нетрудоспособные.

Система социальной защиты

К слову, помимо того, что эти категории граждан освобождаются частично от налогов, они получают дотации от государства, что представляет собой систему социальной помощи. В народе даже есть расхожее выражение, что в Канаде быть бедным выгоднее, чем богатым.

Именно благодаря этой системе Канада и привлекает волны иммигрантов. Суть этой системы в том, что государство гарантирует каждому человеку определенный уровень жизни, причем вне зависимости от того коренной он житель или беженец, оказывая финансовую помощь Welfare.

Косвенные налоги

Помимо прямых налогов в государственный бюджет уплачиваются косвенные. Их платят все жители Канады, покупая товары и услуги. Два вида налога в этой категории – федеральный налог — GST 6% и налог провинции Онтарио — PST 8%. Но эти налоги опять-таки обходят стороной такие товары и услуги как:

- продукты питания

- детские товары

- товары для инвалидов.

Налог на доходы частных лиц

Подоходный налог (personal income tax).

Налог на доходы частных лиц в Канаде прогрессивный – чем больше зарабатываешь, тем больше платишь. На сумму налога влияет не только сумма заработанного, но и семейная ситуация, возраст налогоплательщика и место проживания, так как каждая провинция имеет свои провинциальные налоги.

Я буду рассматривать налогообложение на примере провинции Онтариою. Почему? По нескольким причинам:

- Во-первых, это мне ближе, я тут живу и подавляющее большинство (но не все) моих клиентов из этой провинции.

- Во-вторых, это крупная, провинция по площади, населению и экономическому потенциалу. Внутренний валовой продукт Онтарио в 2014 году составил 36,6% от ВВП Канады. Ближайшие «конкуренты» Онтарио – Квебек и Альберта отстают от Онтарио почти в 2 раза.

- В-третьих, значительная, если не бОльшая часть русскоязычной диаспоры, живёт в этой провинции.