Налоговая система германии в 2019 году

Содержание:

- Льготы по оплате налогов в Германии

- Подоходный налог с зарплаты в Германии: сроки оплаты

- Подоходный налог с зарплаты в Германии: сроки оплаты

- Издержками компании считаются расходы, направляемые на осуществление ее деятельности:

- Придётся ли платить налоги в двух странах

- Прямые

- Совместная декларация супругов в Германии

- Налог на сдачу в аренду недвижимости в Германии для иностранцев

- Как (жилищные)арендаторы экономят налоги на недвижимость

- Налоговые вычеты в зависимоcти от класса

- Особенности налоговой системы в Германии

- Зарплата в брутто и нетто, появление подоходного взноса

- Налоговые классы в ФРГ

- Не надо бояться !!!

- Как арендодатель с недвижимостью сэкономит налоги в Германии

- Налог с зарплаты, размер социальных сборов

- Подоходный налог в разных странах

Льготы по оплате налогов в Германии

Введенные в 2021 году льготы по налогообложению призваны стимулировать реализацию экологических инициатив и снизить финансовую нагрузку на плательщиков с небольшим доходом или имеющих детей.

Введенные в 2021 году льготы по налогообложению призваны стимулировать реализацию экологических инициатив и снизить финансовую нагрузку на плательщиков с небольшим доходом или имеющих детей.

Кратко перечислим основные преференции:

- Льготное налогообложение в Германии компаний, выпускающих электромобили. В 2021 году в их число входят Porsche, Mercedes и Audi.

- Освобождаются от налогообложения средства, направленные фирмой на приобретение для ее работников билетов на общественный транспорт.

- В 2 раза снижаются налоги на находящийся на балансе компании служебный транспорт, оборудованный электрическим или гибридным силовым агрегатом.

- Льготы на подоходный налог предоставляются одиноким и многодетным родителям, престарелым гражданам, инвалидам и несовершеннолетним.

Подоходный налог с зарплаты в Германии: сроки оплаты

Налоговые декларации оплачивают после окончания налогового года. При этом налоговый год совпадает с календарным. Декларация обычно отправляется клиенту до 31 декабря и подлежит оплате до 31 июля. Так, отчитаться за 2020 год следует до 31 июля 2021 года.

Налоговая служба пришлёт документ, содержащий налоговую оценку декларации спустя 2-6 месяцев после её подачи. Налоговая оценка содержит информацию о налоговых вычетах, которые будут сделаны на счёт заявителя. В ней также будет сообщаться о дополнительных сборах, для уплаты которых будет дано 4 недели.

Заполнить налоговую декларацию можно на бумаге или онлайн на сайте Федерального центрального налогового управления Германии. Все налогоплательщики заполняют общую налоговую форму (Mantelbogen). В зависимости от случая также может потребоваться заполнение дополнительных форм.

Подоходный налог с зарплаты в Германии: сроки оплаты

Налоговые декларации оплачивают после окончания налогового года. При этом налоговый год совпадает с календарным. Декларация обычно отправляется клиенту до 31 декабря и подлежит оплате до 31 июля. Так, отчитаться за 2020 год следует до 31 июля 2021 года.

Налоговая служба пришлёт документ, содержащий налоговую оценку декларации спустя 2-6 месяцев после её подачи. Налоговая оценка содержит информацию о налоговых вычетах, которые будут сделаны на счёт заявителя. В ней также будет сообщаться о дополнительных сборах, для уплаты которых будет дано 4 недели.

Заполнить налоговую декларацию можно на бумаге или онлайн на сайте Федерального центрального налогового управления Германии. Все налогоплательщики заполняют общую налоговую форму (Mantelbogen). В зависимости от случая также может потребоваться заполнение дополнительных форм.

Издержками компании считаются расходы, направляемые на осуществление ее деятельности:

- Вознаграждение учредителей компании, если оно предусмотрено

- заработная плата работников

- социальное страхование работников

- покупка товаров необходимых для обеспечения деятельности компании

- услуги, оказываемые со стороны

- поддержание помещений в надлежащем состоянии (ремонт)

- покупка и поддержание транспортных средств компании

- оплата командировок сотрудников

- приобретение различного вида имущества, необходимого для деятельности компании

- недорогие рекламные подарки

- расходы на сопровождение клиентов ресторан для проведения переговоров в интересах дела

- страховки связанные непосредственно с компанией

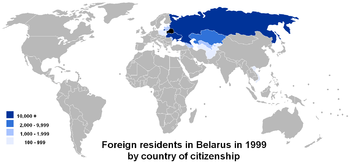

Придётся ли платить налоги в двух странах

После переезда иммигрант, как правило, становится немецким налоговым резидентом. Платить налоги с доходов придётся в Германии.

Если человек живёт в Германии, а зарабатывает в другой стране, доходы облагаются немецким подоходным налогом. Но это не означает, что сборы взимаются одновременно в двух государствах.

С большинством стран мира ФРГ заключила “Соглашения об избежании двойного налогообложения”, которые и решают подобные проблемы. Немцы подписали договорённости со всеми государствами бывшего СССР.

Соглашения регулируют право стран взимать налог с определённых доходов. Например, прибыль от продажи движимого имущества облагаются налогом только в стране, резидентом которой является продавец, независимо от места заключения сделки.

В Соглашениях установлены правила, как поступать, если на налог претендуют несколько стран. Например, доход резидента Германии от аренды квартиры в России облагается российскими сборами. При этом, мигрант освобождается от немецкого налога на прибыль с аренды жилья за границей.

Подобные правила установлены для разных видов дохода, так что двойного налогообложения возникать не должно. В каждой конкретной ситуации мигрант платит налог в Германии или по месту получения прибыли.

В некоторых особенных жизненных перипетиях мигранту двойного налогообложения избежать не удается. Но такое случается редко.

Прямые

НДФЛ

Сравнительно низкий — 15%. Но, именно благодаря НДФЛ наполняется государственная казна. Как же так получается? Просто к НДФЛ добавляются еще сбор на восстановление восточных земель и налог на корпоративный доход. Суммарно уже получается 25-30%.

А еще — в Германии очень мало социальных налоговых льгот, которые могли бы снижать НДФЛ. Вот это вообще необычно для европейских стран. Но, они держат свою линию и налоговое законодательство в этой части не меняется.

Что изучают на интергационных курсах для поздних переселенцев, хотите узнать?

Подсчет НДФЛ для нас немного необычен. Существует 5 финансовых зон, которые влияют на его конечную сумму:

| Зона | Доход евро | Формула расчета | Значение переменной |

| I | 0 до 8 820 | Не взимается | — |

| II | 8 821 до 13 769 | (1 007,27 · a + 1 400) · a | «a» — 1/10 налогооблагаемого дохода, более 8 820 евро |

| III | 13 770 до 54 057 | (223,76 · b + 2 397) · b + 939,57 | «b» — 1/10 налогооблагаемого дохода, более 13 769 евро |

| IV | 54 058 до 256 303 | 0,42 · r – 8 475,44 | «r» — налогооблагаемый доход |

| VI | более 256 304 | 0,45 · k – 16 164,53 | «k» — сумма налогооблагаемого дохода |

Как рассчитать базу?

Доходы уменьшаются на сумму необходимых и прочих расходов. На сумму бытовых расходов налоговая база не уменьшается. Но, так сумма может оказаться большой. Это для реального вычета.

Есть альтернатива — использовать только фиксированный вычет, который составляет 1000 евро за год. Но, тогда вы уже не имеете права вычесть реальные расходы из налоговой базы. Такую систему чаще всего выбирают предприниматели-немцы. Сумма 1000 евро вполне скромная.

А вот реальные вычеты — тут сложнее. Необходимо, кроме всего прочего, долго возиться с документацией, собирать все документы для подтверждения расходов. И еще придется доказывать, являются они «профессиональными», или нет.

Конечно, у обеих систем есть свои преимущества, но начинающим я советую выбрать систему фиксированного вычета. Конечно, если ваш консультант не будет советовать обратного при разборе бизнес-плана.

Доходы от капитальных вложений

Получение дивидендов, например. База — все расходы, которые вы понесли на получение, по этому основанию, денежных средств. Фиксированный вычет составляет от 801 до 1602 евро в год.

Фиксированная ставка — 25%.

Церковный налог

Это что-то такое, чего у нас нет. Вообще, он совсем необязательный, но считается, что нужно уплачивать его вашей церкви. Взимается с физических лиц. Уплачивается 8-9% от суммы налога на доход.

Сбор солидарности

5,5%, берется от подоходного налога. Или же, базой может быть выбран корпоративный налог.

Он проводится с 1991 года, это помощь Восточным землям. Кстати, насколько многие знают, Восточную часть уже давно восстановили, но сборы все еще продолжаются.

На коммерческую деятельность

Его платят все — немецкий фирмы и иностранные компании на территории Германии. Ставка у него страшная — 200 — 420%! Но, сейчас я объясню, что это значит.

Если сильно упростить теорию по расчету налоговой базы, то получится всего 3,5% от дохода компании. Эффективная ставка от 7-15%. Только для ИП будет здесь вычет 24500 евро.

Суммарно выходит около 20%

• здравоохранение (7.3 – 8.5%);• пенсия (9.35%).

База исчисления — 76200 евро для тех, кто проживает, ведет деятельность в западной части, 68400 евро — восточной.

Совместная декларация супругов в Германии

Проживание вместе с супругом в Германии даёт возможность подать совместную налоговую декларацию — Zusammenveranlagung. Налог рассчитывается по особому тарифу, который во многих случаях ниже, чем если бы каждый из супругов подавал декларацию по отдельности.

При совместной декларации доход супругов складывается в одну сумму и делится пополам. Потом из половины общего заработка рассчитывается налог и сумма удваивается — Splittingtarif. Иностранный доход одного из супругов также учитывается и поднимет ставку налога на общий заработок семьи.

Если супруги решат подавать налоговые декларации по отдельности, иностранный доход повлияет только на налог супруга, который получал деньги.

Какой вариант выгоднее зависит от конкретных сумм дохода и иных факторов. Для точного расчета обращайтесь к квалифицированному специалисту по налоговому праву.

03-07-2018, Евгений Шевцов

Налог на сдачу в аренду недвижимости в Германии для иностранцев

Получение арендных платежей от сдачи в аренду собственной недвижимости в Германии расценивается пассивным доходом, который также облагается налогом.

Физические лица платят подоходный налог, который на немецком языке называется Einkommensteuer. Он имеет профессиональную ставку, которую рассчитывают в зависимости от размера дохода физлица. Она может быть от 14,77 до 47,475% и включает надбавку на солидарность или Solidaritätszuschlag. Чтобы узнать точную ставка подоходного налога для себя, иностранцу необходимо проконсультироваться у немецкого налогового консультанта.

Если юридическое лицо занимается только сдачей в аренду недвижимости и не ведет никакую другую коммерческую деятельность, тогда оно платит только налог на прибыль по ставке 15% плюс надбавка в поддержку солидарности — 5,5% от суммы налога на прибыль. Всего получается 15,825%.

Надбавка за солидарность введена в действие с начала 1990-х годов. Все отчисления по этой надбавке направляются на восстановление экономики земель, которые относились к бывшей ГДР. Этот дополнительный налог применяется к налогу на прибыль и налогу на прирост капитала юридических лиц.

Налоговая база для налога на прибыль является разницей между доходами и затратами предприятия. Если ваша компания занимается сдачей в аренду доходной и коммерческой недвижимости, её затратами будут:

- Плата управляющей компании.

- Коммунальные платежи.

- Проценты по кредиту.

- Налог на землю налог на имущество.

- Амортизация (до 3% в год основных фондов — зданий).

- Дополнительные расходы.

Существенное снижение налогооблагаемой базы налога на прибыль осуществляется за счет займов учредителей для вхождения в капитал немецкой компании. Эта же схема позволяет снизить налогооблагаемую базу налога на дивиденды. В итоге иностранец может снизить свою налоговую нагрузку на получаемый доход от сдачи в аренду недвижимости практически к нулю в течение первых пятнадцати лет владения немецкой собственностью.

Россияне будут платить налог на доход от сдачи в аренду недвижимости в Германии у себя на родине в РФ, если они заплатили такой налог на немецкой территории. Между нашими странами установлено соглашение об избежании двойного налогообложения.

Чтобы минимизировать налоги приобретать недвижимость в Германии лучше на юридическое лицо, чем на физическое лицо. Наша компания готова помочь вам зарегистрировать фирму в Германии, купить готовый бизнес. Обратитесь к нам по электронной почте, указанной в конце статьи.

Как (жилищные)арендаторы экономят налоги на недвижимость

Ниже в этой статье мы рассмотрим различные способы, которые можно использовать для экономии налогов на недвижимость. При этом не только сами владельцы могут извлечь выгоду из бетонного золота, но и, как арендатор квартиры или дома, они могут учитывать определенные расходы в своей налоговой декларации.

Как правило, вы можете сэкономить налоги на недвижимость во многих сценариях:

- Как арендатор объекта

- Как арендодатель квартиры

- Как собственник собственной собственности

С точки зрения арендатора, в частности, интересны работы и услуги вокруг объекта. Многие расходы в доме или вокруг него могут быть сняты с налога. Даже расчет коммунальных услуг может быть заявлен по частям.

Это могут снять арендаторы с налога (выбор):

- Ремесленные работы (кровельные работы, замена окон, обслуживание отопления, малярные работы, укладка паркета, модернизация ванной комнаты, …)

- Бытовые услуги (косить газон, уборка снега, уборщица, няня, …)

- Налоговая экономия за счет рабочего кабинета (как работник до 1250 евро в год)

- Профессиональный переезд (брокер, двойная арендная плата, транспорт, стоимость проезда)

Отстранение бюджетных услуг от уплаты налога – что это значит?

Косить газон, снег зимой или полировать квартиру до блеска: все это работы, которые в основном каждый арендатор мог бы сделать сам. С другой стороны, если вы нанимаете поставщика услуг для этого, эта деятельность суммируется налоговым органом как „бюджетные услуги по месту проживания“.

И именно эти услуги вокруг дома вы можете затем снять с налога. Если вы нанимаете компанию или самозанятого, затраты на рабочую силу могут быть заявлены не более 20 000 евро. Сначала это звучит много, но эти максимальные 20 000 евро могут быть действительно сброшены только на пятую часть. Таким образом, прямая налоговая скидка составляет до 4000 евро в год.

Обязательным условием для этого является то, чтобы работы проводились в квартире или на соответствующем участке. Кроме того, при оплате вы должны иметь в виду что-то: денежные платежи вы не можете облагать налогом! Вместо этого счет ремесленников должен был быть оплачен банковским переводом.

Вы, как арендатор, не выполняли/не заказывали ни одной из этих задач самостоятельно? Кроме того, если вы обратитесь непосредственно к арендодателю, вы можете получить скидку на аренду недвижимости. Например, если в договоре аренды установлен перенос стоимости определенных услуг на арендатора, вы можете запросить эти деньги через налоговую декларацию обратно.

Как сэкономить налоги в Германии через рабочий кабинет в вашей квартире

Во многих квартирах есть дополнительная комната, которая используется в качестве офиса или кабинета. Если вы фактически используете этот номер исключительно в профессиональных целях, вы можете снять помещение с налога.

Но для этого существует ряд требований, чтобы налоговая служба в Германии действительно признавала комнату рабочим кабинетом: для того чтобы кабинет был признан „исключительно профессиональным использованием“, он должен быть отделен от частных помещений, в частности, дверью. Кроме того, это не должно быть сквозной комнатой, и комната не может быть существенно использована в частном порядке.

Если это так, рабочий кабинет полностью вычитается из рекламных расходов. Как правило, налоговое ведомство различает на разных этапах, можете ли и в какой степени вы сэкономить налоги в Германии с помощью кабинета в своей квартире:

- Рабочий кабинет является центром профессиональной деятельности: в этом случае расходы на комнату могут неограниченно претендовать на рекламную стоимость.

- Для профессиональной деятельности в рабочем кабинете нет другого рабочего места: учитель, работающий в школе, часто все равно должен заниматься своей профессиональной деятельностью из дома. В этом случае вычет рабочей комнаты ограничен максимум 1250 евро.

- Для частного и профессионального использования одновременно: если комната используется профессионально, а также в частном порядке (например, в качестве гостевой комнаты), налоговое ведомство не признает этот кабинет налогово льготным.

Таким образом, в принципе, рабочий кабинет в собственной квартире может быть подходить по налоговым льготам только при определенных условиях. С другой стороны, проще в арендованном кабинете за пределами собственного дома. Тогда вы можете облагать на льготы налогом на все расходы.

Налоговые вычеты в зависимоcти от класса

Декларации наёмных работников отправляет в налоговую службу работодатель. Остальные налогоплательщики самостоятельно подают свои декларации онлайн.

На данной странице вы узнаете, какие налоги и социальные сборы удерживают с зарплаты в Германии, а также как рассчитывается нетто(чистая) зарплата.

С января 2021 года для всех налогоплательщиков в Германии повышается граница общего дохода, который не облагается налогом. Так, в наступающем 2021 году от налогов освободят жителей страны, заработавших не больше 9 744 евро.

В России признаны экстремистскими и запрещены организации «Национал-большевистская партия», «Свидетели Иеговы», «Армия воли народа», «Русский общенациональный союз», «Движение против нелегальной иммиграции», «Правый сектор», УНА-УНСО, УПА, «Тризуб им.

Кроме того, немецкий подоходный налог Einkommensteuer взимается по прогрессивной шкале. Больше платят те, кто хорошо зарабатывает.

Как любое федеративное государство, Германия имеет не только сложную систему административного деления и управления, но и такую же непростую фискальную политику. Сложный исторический путь, который пришлось пройти государству, а также ориентир на высокие социальные стандарты стали предпосылками того, что налоговая система Германии сегодня насчитывает около 45 разнообразных сборов.

Для семейных пар наиболее выгодно применить 3 и 5 классы налогообложения, если у мужа и жены большая разница в доходах.

Для людей с высоким ежегодным доходом предусмотрен шестой класс и максимальные налоговые ставки. Для самого уязвимого в финансовом плане слоя населения предусмотрен первый класс и соответствующие ему послабления.

К свободным от налогов 9744€ прибавляется ещё 1908€ за тяжёлую холостяцкую родительскую долю.

Для расчёта налога на недвижимость типа B налоговая сначала определяет так называемую стоимость единицы недвижимости, на основании которой рассчитывает сам налог. Расчёт стоимости единицы недвижимости производится в соответствии с нормами 1935 года (для Восточной Германии) или 1964 (для Западной Германии).

И, наконец, самое интересное – ограничение выезда за границу должникам. Именно о статусе должника проще всего «забыть», собираясь в очередной заграничный отпуск.

Прежде чем детально рассказывать о том, как платят налоги в Германии, отметим, что процент налогов в Германии, то есть сколько нужно заплатить местному налогоплательщику, и то, какие ставки применяются в каждом конкретном случае, зависит от множества факторов, поэтому такого понятия как «средние налоги» в Германии просто не существует, так же как нет и средних значений.

Особенности налоговой системы в Германии

Действующая в ФРГ налоговая система позволяет правительству обеспечивать рост экономики страны и финансировать множество программ социальной направленности.

Одной из особенностей немецкого фискального законодательства является то, что оно предусматривает формирование трехуровневой структуры поступлений в госбюджет: уровень коммун, земельный и далее федеральный уровень.

Налоговая система Германии является прогрессивной.

Такой подход позволяет государству воплотить в жизнь высокие социальные стандарты. А еще благодаря тому, что система налогообложения в Германии включает свыше 40 видов различных налогов, власти имеют возможность оперативно реализовывать оздоровительные мероприятия в экономической сфере.

Зарплата в брутто и нетто, появление подоходного взноса

Содержание материала

Для понимания всей процедуры начисления налогов для начала требуется ознакомиться с типами немецких зарплат. Их всего две, это:

- зарплата-брутто: финансовое вознаграждение, которое указано в трудовом соглашении;

- зарплата-нетто: чистый доход, который перечисляется работнику на банковскую карту; определяется вычетом налога из зарплаты-брутто.

Зарплата в Германии делится на брутто и нетто

Размер подоходного налога зависит от брутто-зарплаты и высчитывается следующим способом:

- Руководитель определяет общий годовой объем заработного пособия.

- Если полученная величина меньше необлагаемой суммы в 9000 евро, налог начисляться не будет. Однако некоторые сборы все же сниматься будут (об этом ниже).

- Если годовой доход выше обозначенного минимума, из него вычитается этот минимум. Например, при годовом доходе в 30 000 евро налоговая база составит 21 000 евро (30 000 – 9 000 = 21 000).

- К полученной базе применяют налоговую ставку в зависимости от ее величины. Также из этой суммы вычитают социальные взносы.

- После вычета налогов сумму ежегодного дохода делят на количество зарплат. В Германии их может быть 12, 13 или 14 в зависимости от работодателя. В итоге остается ежемесячный доход.

Виды налогов в Германии

Налоговые классы в ФРГ

Налоговый класс, присвоенный плательщику, определяет сумму денежных средств, которую ему придется перечислить в госбюджет в виде налогов. Эта характеристика также влияет на размер многих социальных выплат, в том числе и пособия по безработице.

Налоговые классы в Германии бывают шести видов. Информация о них представлена в следующей таблице:

| Класс | Кому присваивается |

|---|---|

| Lohnsteuerklasse I | •Холостым мужчинам и незамужним женщинам; •Людям, заключившим брак, но длительный срок проживающим раздельно или если один из супругов на территории ФРГ не проживает; •Вдовцам/вдовам; •Людям, расторгнувшим брачный союз. |

| Lohnsteuerklasse II | Резидентам Германии тех же категорий, как и в Lohnsteuerklasse I, но имеющим статус родителей-одиночек. |

| Lohnsteuerklasse III | Людям, пребывающим в официальном/гражданском браке или зарегистрировавшим партнерские отношения, и имеющим значительную разницу в доходах. Применяться этот класс может также, если один из супругов ведет трудовую деятельность, а второй не работает. |

| Lohnsteuerklasse IV | Лицам, находящимся в тех же семейных отношениях, что и в Lohnsteuerklasse III, но доход которых примерно одинаков. |

| Lohnsteuerklasse V | Людям, заключившим официальный/гражданский брак. К этой группе относится гражданин, супруга/супруг которого обладает двойной налогооблагаемой базой, если этому лицу присвоен III класс. |

| Lohnsteuerklasse VI | Лицам, ведущим трудовую деятельность на нескольких предприятиях. |

Не надо бояться !!!

Однако судить о фактическом налоговом бремени на основании только налоговых ставок преждевременно и, в целом, не верно.

Как частные предприниматели , так и физические лица, работающие по найму, в Германии, согласно закону, вычитают из облагаемых налогами доходов затраты, связанные с их получением. Кроме того, из общей суммы годового дохода можно вычесть некоторые расходы частного характера, например по уходу за больным членом семьи или другие факторы , осложняющие материальное состояние семьи налогоплатель щика.

Существуют и другие возможности снизить уровень налогооблагаемого дохода. К ним относятся так называемые особые расходы налогоплательщика — издержки, связанные с профессиональной деятельностью: покупка инструментов, оргтехники, канцелярских принадлежностей и образовательной литературы, затраты на рекламу, подготовку и рассылку резюме при поиске нового места работы.

Важная статья расходов, которые можно списать с налогов — это затраты на бензин для тех, кто добирается из дома на работу на автомобиле. Сегодня финансовое ведомство исходит из расчета 30 центов за один километр пути. Так, если расстояние между домом и офисом составляет 20 километров, то налогоплательщик может ежедневно, кроме выходных, списывать 6 евро. За год набирается большая сумма, которая вычитается из облагаемого налогом дохода.

Немецкое налоговое право считают одним из самых сложных в мире. Оно пестрит поправками, оговорками, особыми инструкциями и исключениями. Существуют, например, налоговые поблажки для граждан, столкнувшихся с непредвиденными расходами, специальные правила для частных предпринимателей и свободных профессий, например врачей, адвокатов, переводчиков, журналистов, художников. Налоговыми льготами пользуются школьники, студенты, инвалиды, люди, имеющие временное место работы.

Причин такой сложной системы налогообложения много. «Некоторые положения, что называется, исторически сложились, — поясняет эксперт. — Кроме того, ежегодно законодатель принимает новые поправки к налоговому кодексу». Ситуацию усложняют вердикты Европейской судебной палаты и различных финансовых ведомств. Но при глубоком изучении немецкой налоговой системы поражает в целом ее продуманность, гуманность и желание не навредить как отдельным людям, таке и фирмам, работающим на немецком рынке.

Конечно же, использовать все преимущества, которые дает столь усложненная налоговая система, для простого налогоплательщика не предоставляется возможным. И налоговые декларации, заполненные самими гражданами, не прибегающими к помощи дипломированных налоговых советников, пестрят как ошибками, так и не учетом всех возможных льгот, предоставляемых законом. К тому же с 2014 года введено правило о сдаче налоговых деклараций в электронном виде, что еще более усложнит работу по заполнению деклараций гражданами Германии. Так что золотое правило « скупой платит дважды » в полной мере относится к тем, кто решил по-прежнему самому подготовить для финанзамта свои отчеты. Гораздо выгоднее сразу обратиться в налоговое бюро. Все вышесказанное в полной мере относиться не только к физическим лицам, но и, конечно, к юридическим лицам, то есть к фирмам. Собственно у фирм есть только две возможности, или взять на работу грамотного бухгалтера, который может сам подготовить баланс фирмы, или работать в полном контакте с налоговым бюро. Средняя зарплата бухгалтера, который может самостоятельно работать и знать все важнейшие нюансы баланса и финансовых последствий, в Германии никак не менее 3000 тыс. Евро, Но от его квалификации зависит также и объем налогов, которые будет платить фирма. Поэтому выбор налогового бюро очень важен с самого начала деятельности фирмы, чтобы правильно сразу продумать стратегию фирмы и учесть все налоговые аспекты деятельности фирмы. Мы, к сожалению, очень часто сталкиваемся с ситуациями, что к нам обратились руководители фирмы слишком поздно, когда далеко не все еще можно исправить

Как арендодатель с недвижимостью сэкономит налоги в Германии

Как арендодатель жилого объекта, вы получаете налоговые льготы недвижимости в еще большей степени . В частности, многие расходы и расходы, связанные с поиском арендатора, облагаются налоговой льготой.

Но даже в областях, связанных с ремонтом или приобретением недвижимости, вы можете сэкономить много денег, заполняя налоговую декларацию . Для этого вы, как владелец недвижимости, должны заполнить формуляр на так называемый объект для „доходов от аренды “, а также приложить свои квитанции.

Большая налоговая выгода для арендодателей: государство сначала подсчитывает все ваши доходы от аренды в год вместе. Вместо того, чтобы облагать налогом их напрямую, налоговое ведомство сначала вычитает деньги, которые вы потратили на свою недвижимость в том же году. Таким образом, вы можете снизить свои налоговые расходы, заявив о многих своих расходах .

Это могут снять арендодатели с налога (выбор):

- Объявления о недвижимости

- Брокерская комиссия

- Транспортные расходы

- Проценты банковские

- Стоимость приобретения недвижимости

- Поземельный налог

- Стоимость меблированной квартиры

- Ремонтные и ремонтные работы

- Адвокат и налоговый консультант

Урегулирование затрат на приобретение или производство имущества

Многие расходы на недвижимость вы можете вернуть через налоговую декларацию – даже часть затрат на покупку или производство. Для этого, в зависимости от года постройки объекта покупки, применяются два разных правила:

Если недвижимость была построена до 31 декабря 1924 года, вы можете вычитать из налога 2,5 процента стоимости производства и приобретения в год в течение 40 лет.

Если недвижимость была построена только после этой даты, то есть после 1924 года, вы можете претендовать на 2 процента в год в течение 50 лет.

Независимо от того, покупаете ли вы свой желаемый объект при этом или строите его самостоятельно, не имеет значения. В обоих случаях вы получаете одни и те же налоговые льготы вашего дома.

Стоимость ремонтных работ

Независимо от того, имеет ли отопление утечку, капает кран или окна нуждаются в обновлении: в большинстве случаев арендодатель должен заплатить за ущерб в квартире. К счастью, расходы ремесленников на ремонт и ремонтные работы могут быть полностью сняты с налога.

Кроме того, расходы могут быть заявлены как расходы на рекламу в налоговой декларации. Для этого необходимо соответствующим образом заполнить приложение V налоговой декларации. Либо вы указываете полные расходы на один год, либо равномерно распределяете расходы до пяти лет.

Снятие дополнительных расходов на дом с налога

Обычно, как арендодатель, вы перекладываете дополнительные расходы на дом (вывоз мусора, страхование, вода, дворник) непосредственно на арендатора. Хотя доходы, которые арендодатель получает от этих коммунальных услуг, также должны быть указаны в налоговой декларации. Впрочем, и здесь возможно низложение в качестве рекламной стоимости.

К ним относятся, например, ремонт отопления, уборка общих помещений или зимнее обслуживание. Только в том случае, если вы выполняете указанные действия самостоятельно, вы не можете отказаться от собственной производительности труда (но это стоимость инструмента, материала и стоимости проезда).

Даже если недвижимость пустая все равно экономьте налоги

Пустое место арендуемого объекта – кошмар любого арендодателя. Тем не менее, даже в этом случае вы можете сэкономить налоги в Германии с вашей собственностью. Потому что даже без регулярного дохода понесенные расходы могут быть сняты с налога.

Тем не менее, вы, как арендодатель, должны доказать, что вы также серьезно ищете нового арендатора во время простоя. Для этого достаточно изначально представленных списков в газетах или онлайн-сайтах. Позже вам придется нанять брокера ( маклера ) или даже сделать ремонт через несколько месяцев.

Налог с зарплаты, размер социальных сборов

Таким образом, с официальной заработной платы и гражданин, и иностранец выплачивают подоходный и социальные взносы. Подоходный налог в Германии является основным источником пополнению госбюджета. В отличие от Российской Федерации, здесь он рассчитывается по прогрессивной шкале. Если каждый россиянин платит 13 процентов, то гражданин Германии – от 19 до 53%. Размер вычета зависит не только от дохода, но и от семейного положения. Сумма, не облагаемая сбором, для одиноких граждан составляет 5616 евро в год, а для пар, которые имеют официальный семейный статус, – 11232 евро. Если доход ниже установленного минимального, то взносы с него не платят. Физические лица и наниматель в обязательном порядке платят социальные сборы. 20% удерживается с заработка, и столько же платит организация.

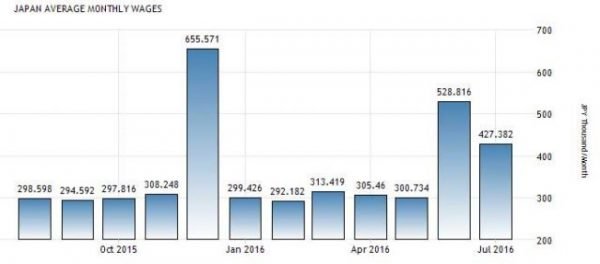

Подоходный налог в разных странах

Как мы уже говорили выше, НДФЛ не российское изобретение, и он остается довольно распространенным налогом в различных государствах. В частности, подобная мера применяется в таких странах, как:

- США;

- Англия.

- Франция.

- Германия.

- Испания.

- Италия.

- Китай.

- Япония.

- Норвегия.

- Швеция.

- ЮАР.

Поговорим о тонкостях зарубежного налогообложения более подробно. В Соединенных Штатах Америки, НДФЛ не уплачивается в том случае, если человек зарабатывает не более 8 950 долларов в месяц. Если же заработок превышает 9 000 $, граждане обязаны уплачивать подоходный налог по ставке 10%. Люди, которые имеют огромную зарплату, получая более 350 000 $, вынуждены выплатить в казну государства не менее 35% от своих доходов.

Жители Великобритании освобождаются от уплаты НДФЛ, имея месячный доход до 15 500 $. Суммы свыше облагаются налогом, в размере 20% от всего заработка. Для богатых людей, которые зарабатывают от 231 000 $, ставка налога составляет 45%.

Что касается Германии – правила подоходного налога здесь мягкие. Лица, которые зарабатывают до 9 000 $, не обязаны производить уплату НДФЛ. Для тех, кто получает свыше, необходимо пополнить казну своей страны на сумму, равную 2.56% от собственного дохода. Для людей, которые хорошо зарабатывают, получая не менее 285 000 $, придется выплатить налог на доходы физлиц в размере 45%.

Жители Франции, которым приходится жить на сумму меньшую, чем 6 800 $, не обязаны производить уплату НДФЛ. Подобное требование возникает только при превышении этой суммы, доход облагается налогом, ставка которого составляет 5.5%. Если же гражданину повезло в жизни, и он зарабатывает не менее 171 000 $, 45% из них необходимо внести в казну страны.

Сумма уплаты подоходного налога во многом зависит от того, в какой стране вы живете и какой доход вы имеете. Таким образом, если вы проживаете в РФ, размер заработка практически не имеет значения, ведь в подавляющем большинстве случаев, вы должны будете выплатить 13% от него.

В европейских странах принцип вычета несколько иной, там разработаны свои ставки для различных категорий населения, а лица, которые зарабатывают меньше определенной планки, в целом освобождаются от его уплаты. Но где бы вы ни жили, помните, уплата налогов – это ваша обязанность перед государством, и своевременные взносы помогут вам избежать целого ряда проблем с налоговой.