В эстонии меняется налогообложение для физических лиц: это стоит учитывать при регистрации компаний в эстонии

Содержание:

- Подоходный налог с физических лиц [ править ]

- Подоходный налог с корпораций / юридических лиц

- Какой НДС в Эстонии

- Какие сборы вычитают с физических лиц?

- Получение ВНЖ

- Бельгия: на шесть позиций вверх

- Сколько составляет подоходный налог Эстонии

- Налогообложение юридических лиц

- НДС в Эстонии

- Налоговые органы Эстонии

- Что такое электронное резидентство

- Налог у источника прибыли в Эстонии для иностранных частных лиц

- Компания в Эстонии для нерезидентов ЕС

- Эстония — лидер налогообложения в ОЭСР

- Противодействие налоговому мошенничеству

- E-residency

- Как исключить двойное налогообложение

- Сдача в аренду

- Статус для ведения бизнеса в Эстонии

- Виды отчетности для предприятий

- Оплата труда в разных уездах

- Межгосударственные налоговые соглашения

- Компания в Эстонии для нерезидентов ЕС: Документы

Подоходный налог с физических лиц [ править ]

Подоходный налог с физических лиц в Эстонии считается пропорциональным , но из-за освобождения от налогообложения он фактически прогрессивный . Стандартная ставка для физических лиц в 2015 году составляет 20% (по сравнению с 21% в 2014 году). Предоставляется базовое освобождение , которое увеличивается при обеспечении содержания ребенка, в случае пенсии, в случае компенсации за несчастный случай на работе или профессиональное заболевание. Кроме того , ряд расходов являются вычету: проценты по жилищному кредиту, расходы на обучение, подарки, пожертвования, взносы в добровольную / обязательную накопительную пенсию и страхование от безработицы, выплаты социального страхования, обязательные в иностранном государстве. Размер вычитаемых процентов по жилищному кредиту, расходов на обучение, подарков и пожертвований ограничен — в 2011 году лимит составлял 3196 евро, но не более 50% дохода налогоплательщика за тот же период налогообложения.

Нет налога на прирост капиталано прибыль от передачи ценных бумаг или других финансовых активов облагается стандартным подоходным налогом. С 2011 года действует новая система, которая позволяет физическим лицам откладывать налоговые обязательства, возникающие в связи с доходом, полученным от финансовых активов, до момента принятия дохода в пользование, используя для этой цели инвестиционный счет. Инвестиционный счет — это обычный денежный счет с обязательством фиксировать все денежные переводы. Для достижения цели с помощью инвестиционного счета доход, полученный от финансовых активов, должен быть незамедлительно переведен на инвестиционный счет. Налогооблагаемая сумма создается, когда выплаты, произведенные со всех инвестиционных счетов, превышают остаток взносов на всех инвестиционных счетах после выплаты.

Подоходный налог с корпораций / юридических лиц

Ставка налога на прибыль юридических лиц в 2015 году составляет 20%. Однако действующая в Эстонии система налогообложения доходов юридических лиц представляет собой уникальную систему, которая смещает момент налогообложения доходов корпораций с момента получения прибыли на момент их получения. распределение. Другими словами, получение прибыли само по себе не влечет за собой обязательств по налогу на прибыль, которые возникают только тогда, когда полученная прибыль распределяется между акционерами. Если прибыль, распределяемая среди акционеров, происходит из дивидендов, полученных от дочерней компании или от постоянного представительства корпорации в другой стране, то распределение прибыли не облагается налогом. Распределенная прибыль означает подарки, пожертвования, представительские расходы, а также любые платежи и расходы, не связанные с бизнесом. В Эстонии нет удерживаемого налога на выплачиваемые дивиденды. Тем не менее, распределенная прибыль облагается налогом по ставке 20%.

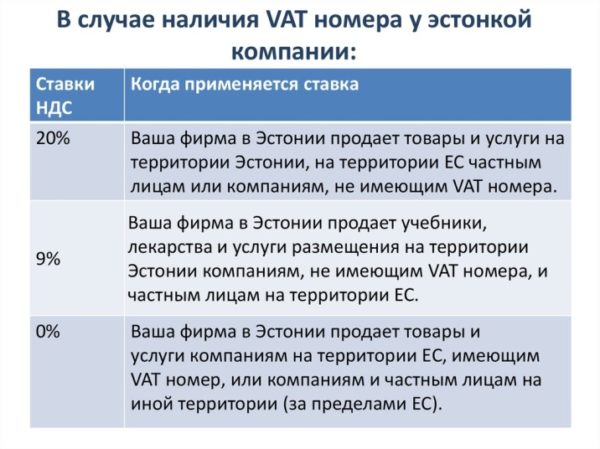

Какой НДС в Эстонии

Налог на добавленную стоимость (НДС) взимается за продажу товаров непосредственно на территории государства, а также импорта продукции и предоставления услуг, которые облагаются налогом в Эстонии.

Фиксированная ставка составляет 20%, а пониженная — 9%. Пониженная распространяется на лекарственные препараты, книги, печатные издания, проживание. Товары, облагаемые по ставке 0%, включают экспорт и поставку товаров внутри Европейского союза. Освобождены от уплаты НДС — медицинская сфера, страховые и почтовые услуги, а также услуги по защите несовершеннолетних категорий населения, транспортировка тяжелобольных, раненых и инвалидов.

Какие сборы вычитают с физических лиц?

Все физические лица в Эстонии обязаны оплачивать подоходный налог

Ставка НДФЛ определена в размере 20%. Она одна и та же для всех налогоплательщиков и не зависит от размера их прибыли за год. Законом установлена величина минимального дохода физлиц необлагаемого налогом, он равен 180 евро в месяц.

Те, у кого она меньше не оплачивают деньги в казну, а те, у кого достаток выше, имеют возможность уменьшения общей суммы налогообложения на ставку необлагаемого налогом минимума. Налог с дивидендов у физических лиц, учредивших организацию, равен подоходному налогу – 20%.

При этом власти следят за тем, чтобы любой род оплат облагался только один раз. Если уплачен платеж на распределенную прибыль с дивидендов, то данная сумма в расчет налогооблагаемых прибылей того же плательщика уже не входит.

Работающие жители в Эстонии оплачивают социальный сбор, его сумма равна 33% от начисленной зарплаты. Установлен для обеспечения нужного медицинского и пенсионного страхования сотрудника, 20% оплачивается в пенсионный фонд, а другие 13% — в фонд обязательного медицинского страхования.

Получение ВНЖ

Просто регистрации компании в Эстонии на стандартных условиях недостаточно, чтобы получить ВНЖ, но это первый шаг к реализации цели. Необходимо, чтобы бизнес был успешным, а размер вложений предпринимателя составлял не менее 65 000 EUR. Инвестицией может считаться собственный капитал предприятия, учтенный размер основного имущества, субординированный кредит. Для получения ВНЖ компания предпринимателя должна функционировать на территории Эстонии на протяжении не менее четырех месяцев до подачи ходатайства. Есть возможность получить ВНЖ Эстонии для всех членов семьи и пользоваться всеми предусмотренными преимуществами наравне с эстонцами.

Бельгия: на шесть позиций вверх

Лучше всех свои позиции в рейтинге в этом году повысила Бельгия, которая переместилась на шесть позиций вверх до 19 места

Такой резкий успех последовал за принятием «важного пакета налоговых реформ, который будет постепенно снижать установленную законом ставку подоходного налога в течении следующих нескольких лет»

Например, корпоративный налог в Бельгии в 2018 году снизился до 29,58% с 33,99% в 2017 году. В 2020 году налог планируют снизить до 25%. Средние и малые предприятия уже сейчас могут претендовать на пониженную налоговую ставку в размере 20,4% на первые 100 тысяч евро дохода.

Время на соблюдение требований, связанных с налогом на потребление, сократилось на 25 часов – со 100 часов в 2017 году до 75 часов в 2018 году.

Сколько составляет подоходный налог Эстонии

Подоходный налог выплачивают все резиденты страны (вне зависимости от того, где граждане получили свой доход). Период налогообложения составляет календарный год. Размер — 20%. С 1 января 2018 применяется ко всем доходам единый не облагаемый налогом доход по ставке 6000 евро в год или 500 евро в месяц.

Для юридических лиц

Подоходный налог с дивидендов или налог при распределении прибыли составляет — 20/80. Ставка подоходного налога при удержании — 20%. Налог с оборота также равен 20%.

Предприятия обязаны уплачивать социальный налог (33%) и налог по безработице с зарплаты работника (до 2%). В Эстонии для компаний также существуют такие категории налогов как: акцизы, земельный налог, налог с азартных игр, налог на тяжеловесные транспортные средства, таможенный сбор.

Для физических лиц

Подоходный налог с физического лица составляет 20%. При этом минимальная заработная плата в Эстонии — 540 евро. Резиденты страны обязаны выплачивать налоги с общемирового дохода, а нерезиденты, в свою очередь, только с прибыли, полученной на территории государства. Физическое лицо считается резидентом, если место его проживания находится в Эстонии, либо он на постоянной основе пребывает в стране на протяжении 183 дней (в течении 12 месяцев подряд).

Резиденты уплачивают налоги с дохода от занятости, сдачи недвижимости в аренду, коммерческого дохода, роялти, пенсии, денежных грантов, льгот, призов, которые удалось выиграть в лотерею, процентов. Штраф за несвоевременную уплату налогов или отказ пополнять государственную казну составляет 0,06% в день.

Налогообложение юридических лиц

К основным пошлинам, перечисляемым в казну юридическими лицами, относятся налог на прибыль и оборот. Последний является аналогом НДС и начисляется на все реализуемые товары и (или) услуги.

Наиболее интересным все же считается налог на прибыль. Его исчисление имеет ряд как положительных, так и отрицательных нюансов

Именно поэтому в первую очередь мы обратим внимание именно на него

Налог на прибыль

Как и в случае с подоходным налогом, прибыль резидентов облагается пошлиной с учетом общемирового дохода. Нерезиденты же уплачивают лишь налог с доходов, полученных на территории Эстонии. Это касается, в первую очередь, резидентских компаний страны и иностранных представительств.

Выше уже было сказано о том, что налог на прибыль в Эстонии составляет 0%, и отчасти это действительно так. Ведь нераспределенный доход не облагается пошлиной.

То есть, если дивиденды участникам общества или акционерам компании выплачены не были, то и перечислять в казну ничего не придется.

Налог на прибыль уплачивается по ставке 20/80 с валового дохода или 21/79 — с чистой прибыли, а в случае регулярной выплаты дивидендов в течение трех лет, может быть применена льготная ставка, составляющая 14%.

Важным моментом в деятельности эстонских организаций является факт наличия финансовых операций с низконалоговыми юрисдикциями, известными всем как оффшоры. Все дело в том, что законодатель страны очень специфично, можно сказать «по-своему» трактует понятие «оффшор», при этом выделяя из низконалоговых юрисдикций «белый» и «черный» список стран.

В первый входят, например, о. Джерси и о. Мен. Ко второму же относятся: ОАЭ, Лихтенштейн и Гонконг. При перечислении определенных сумм денежных средств на счета последних, у эстонской компании возникает обязательство по уплате 20-процентного подоходного налога, что закреплено в Законе.

О. Джерси в Великобритании

О. Джерси в Великобритании

Однако исключения из правил все же есть, ведь эстонское предприятие имеет возможность добиться освобождения от подоходного налога законным путем. Для этого необходимо обратиться с соответствующим заявлением в налоговую службу, приложив к нему все документы (договоры, соглашения, контракты и др), свидетельствующие о постоянном сотрудничестве с организацией, расположенной в оффшоре, а не о разовой попытке вывода средств.

В случае, если после изучения бумаг, сотрудничество с иностранной фирмой будет квалифицировано как регулярная (постоянная), то компанию освободят от уплаты подоходного налога.

Пошлина за рассмотрение такой заявки составляет 700 евро. Перечень стран, входящих в «белый» и «черный» список, вы можете скачать ниже.

- Белый список, Эстония

- Черный список, Эстония

НСО, или налог на добавленную стоимость

НСО по сути является налогом на добавленную стоимость. Он взимается от предоставленных услуг и поставленных товаров, включая импорт.

Стандартной является ставка в 20%. Она применяется к большинству услуг и товаров. Пониженная, равная 9%, распространяется на медикаменты, газеты, книги, проживание.

Ставка 0% применима к:

- Товарам, поставляемым на бортах самолетов и кораблей;

- Экспорту;

- Товарам, импортируемым из стран ЕС;

- Некоторым услугам, предоставляемым иностранным гражданам.

НДС не облагаются:

- Социальные, медицинские, страховые и почтовые услуги;

- Услуги по перевозке больных, инвалидов и раненых;

- Аренда недвижимости;

- Услуги по защите подростков и малолетних детей.

Что представляет собой эстонский аналог налога на добавленную стоимость

Что представляет собой эстонский аналог налога на добавленную стоимость

НДС в Эстонии

Обычная ставка 20% применяется для большей части товаров и услуг. 9% — за услуги отеля, при покупке лекарств и печатных изданий. Экспорт в Эстонию облагается НДС 0%. Полностью освобождены от выплат социальные, страховые и медицинские услуги. На обязательный учет встают компании с уровнем товарооборота выше 16000 евро за год. Регистрация всех нерезидентов производится в обязательном порядке с первого дня деятельности на территории юрисдикции. Декларация подается ежемесячно не позднее 20 числа месяца, следующего за отчетным.

Процедура возврата НДС в Эстонии аналогична такой же в других странах ЕС. Она доступна туристам при совершении покупок любого типа на сумму от 70 евро. Приобретение должно быть произведено в сети маркетов Tax Free, сохранение чека обязательно. Запросить возврат 13% от суммы НДС можно на границе, в аэропорту или в самом магазине на стойке информации. Другие пошлины юрисдикции

- Налог на землю в Эстонии. Плата взимается с собственника участка или с его пользователя. Арендатор и арендодатель заранее договариваются о системе выплат. Процентная ставка земельного налога составляет от 0,1 до 2,5% в зависимости от размера участка и его расположения. Взимается ежегодно.

- Пошлина на наследство для россиян и местных жителей. Как таковой сбор отсутствует, однако гражданину Эстонии нужно оплатить пять видов пошлин, общая сумма которых составляет 1-2% от ликвидной стоимости объекта передачи. Россиянам помимо этих отчислений нужно зарегистрировать квартиру в реестре РФ, что также не бесплатно.

- Налог на недвижимость. Не взимается, однако требуется ежегодная оплата за площадь земли, на которой расположено жилье. Для частных домов ставка рассчитывается отдельно исходя из расположения и стоимости участка, для квартиры сбор составляет около 30 евро в год.

- Сбор с продажи квартиры или дома. Операция облагается стандартной ставкой подоходного налога за вычетом всех расходов на ремонт, оформление документации и прочего. В качестве базы для расчета налога берется не ликвидная стоимость жилья, а реальная сумма сделки.

- Налог на посылку в Эстонии. Цена за отправку зависит от типа товара в посылке, а также его стоимости. При передаче отправления оплачивается подоходный налог, если стоимость объекта составляет более 175 евро, дополнительно оплачивается таможенный сбор в размере 0-17%. Для посылок, отправленных в качестве подарка, взимается сбор 2,5%. Если стоимость дара превышает 700 евро, действуют обычные ставки.

Уточните детали по всем появившимся вопросам: закажите первичную консультацию у правового эксперта компании UraFinance по телефону или на сайте. Для предпринимателей некоторых городов возможно проведение личных встреч.

Налоговые органы Эстонии

Администированием государственных налогов в Эстонии занимается Налогово-таможенный департамент (Maksu- ja Tolliamet). В обязанности департамента входит:

- работа по повышению собираемости взносов;

- предотвращение случаев вовлечения граждан в теневые схемы ухода от налогов;

- разработка новых законодательных норм, а также внедрение сервисов и механизмов, облегчающих ведение предпринимательской деятельности;

- ведение реестра налогоплательщиков (Maksukohustuslaste register) и трудоустроенных лиц (Töötamise register).

На местном уровне контролем и сбором взносов в бюджет занимаются органы городского или сельского самоуправления.

На сегодняшний день процедура подачи отчетности занимает у рядового плательщика не более 5 минут, а отправить декларацию и оплатить обязательство можно дистанционно, через личный кабинет системы самообслуживания E-MTA.

Что такое электронное резидентство

В 2014 году Эстония ввела особый статус для иностранцев – «электронный» гражданин, или e-резидент. Реальным гражданином страны с таким документом вы не станете, но получите немало возможностей:

- зарегистрировать компанию в стране и открыть счёт в местном банке всего за один день. При этом вы получаете почтовый адрес, возможность удалённого управления, ведения бухгалтерии (почти все программы имеют встроенные русский и английский языки);

- вести торговлю с другими странами Евросоюза (без бюрократии, с прозрачной бухгалтерией);

- хранить прибыль в евро, использовать PayPal;

- иметь право электронной подписи документов, независимо от местонахождения;

- иметь виртуальный офис и подключаться к нему, работая из любого места. Сервисы, предоставляющие виртуальные офисы, обеспечивают юридический адрес в престижном районе. Персонал перенаправляет на указанный адрес непрочитанные письма, за дополнительную плату (от €20 в час) виртуальный секретарь берёт на себя организационную работу, дополнительно вместо вас отвечают на звонки (€45 в месяц). Такой вариант дешевле реального офиса: аренда в Таллине стоит €7-16 за кв. м, а виртуальный офис – от €200 в год.

Правда, голосовать и беспрепятственно путешествовать по ЕС с таким документом нельзя. Став e-резидентом, вы получаете ID-карту с электронным чипом. Программой уже воспользовались порядка 15 тыс. иностранцев, самые активные среди них – финны, украинцы и россияне. Правительство страны ожидает, что к 2025 году цифра достигнет миллиона. Каждый месяц около 100 фирм в Эстонии открываются на основе e-резидентства.

Налог у источника прибыли в Эстонии для иностранных частных лиц

Подоходные пошлины взимаются с резидентов и прочих частных лиц, находящихся на территории страны. К резидентам относят всех местных жителей, а также заграничных гостей, проводящих в республике не менее 183 суток в году. Если данная группа лиц оплачивает сборы с общемирового дохода, то все, кто относится к нерезидентам перечисляют пошлину только от прибыли у источника в пределах границ Эстонии.

Налоговая база для категорий также разная. Для резидентов она складывается из:

- Заработной платы и прибыли от реализации товаров или профессиональных услуг.

- Передачи собственности, пенсионных выплат.

- Дивидендов, процентов, роялти.

- Выгод от лотерей, пособий, грантов, стипендий и так далее.

Иностранцы платят сборы от зарплаты, коммерческого дохода, процентов, полученных от вкладов или акций на территории страны и прибыли от сдачи в аренду какого-либо имущества.

Уровень налога составляет 21%, первые 1728 евро полностью освобождаются от ставки. Налоговый год равен календарному, декларация подается при наличии иных видов прибыли кроме зарплаты. Срок подачи документа – до 1 июля года, следующего за отчетным. Штраф за просрочку растет ежедневно, возврат подоходного налога в Эстонии не предусмотрен.

Компания в Эстонии для нерезидентов ЕС

Для того, чтобы зарегистрировать компанию в Эстонии быстро и надёжно, вам потребуется профессиональная помощь, личный визит (или удалённо по доверенности), уставной фонд в размере 2500 евро.

Самая популярная форма регистрации компаний – это OÜ (паевое товарищество). Акционером может быть 1 физическое или юридическое лицо. Физическое лицо одновременно может входит в правление.

Для успешного функционирования потребуется регистрация в коммерческом регистре, наличие юридического адреса и ведение бухгалтерии

Также важно, чтобы у каждой эстонской компании в наличие был резидентный представитель

Компания может вести деятельность на территории Эстонии и за её пределами.

Если вам требуется эстонский банковский счет, необходимо обеспечить реальную деятельность на территории страны, в том числе найти эстонских клиентов и/или партнёров по бизнесу.

Как же тогда выводить деньги из компании?

В Эстонии довольно либеральная финансовая система. Нет ограничений по движению наличных или безналичных денег по любым направлениям. Деятельность компании определяется не по информации в реестре, а по фактическому получению дохода от оказания какого-либо рода услуг или продаж.

Расходы (они же дебет) считаются не по банковским транзакциям, а по чекам или договорам. То есть вам нужно только объяснить налоговой, как чек или договор на покупку (оказание услуги) связан с деятельностью фирмы.

Как это работает? Например, можно купить ноутбук (неважно, за какие средства), а потом списать сумму по чеку на расходы компании. Или полететь к друзьям в Париж, а потраченные средства пустить на расходы компании, например, оформить как командировку на встречу с бизнес-партнерами

Я работаю в сфере IT-услуг, так что ноутбук мне нужен для работы. Командировка нужна для проведения бизнес-встреч и заключения новых договоров, и так далее.

Эстония — лидер налогообложения в ОЭСР

Система налогообложения в Эстонии считается уникальной, а ее конкурентоспособность, по мнению Tax Foundation, держится на четырех китах:

- Ставка налога на корпоративный доход в размере 20%, которая применяется только к нераспределенной прибыли;

- Ставка подоходного налога для физических лиц составляет 20% и не распространяется на доход от дивидендов;

- Имущественный налог (налог на недвижимость) применяется только к стоимости земли, а не к стоимости недвижимости или капитала;

- Территориальная система налогообложения, которая позволяет освобождать от налогов в Эстонии до 100% иностранных доходов местных корпораций, с небольшими оговорками.

Противодействие налоговому мошенничеству

Уклонение от платы налогов не приветствуется ни в одной стране. Эстония работает сразу по нескольким направлениям:

Уклонение от платы налогов не приветствуется ни в одной стране. Эстония работает сразу по нескольким направлениям:

- штрафные санкции – для тех, кто пренебрегает обязанностью декларировать и уплачивать налоги вовремя (0,06 % от неуплаченной суммы фискального обязательства в день);

- раскрытие и переквалификация фиктивных сделок, искажающих суть операции с целью получить налоговое послабление или занизить сумму бюджетного платежа;

- трансфертное ценообразование – соотношение стоимости проведенных между связанными лицами сделок с «обычными ценами» на рынке.

Налоговый департамент постоянно призывает плательщиков самостоятельно проявлять бдительность при выборе партнеров.

Кроме того, Эстония применяет так называемые белые списки стран, с которыми можно иметь дело без опасений попасть в мошенническую схему. В них входят юрисдикции, которые власти Эстонии не считают офшорными или предоставляющими льготные режимы налогообложения. Остальные страны попадают в «черный список».

E-residency

Электронное резидентство Эстонии – это уникальное на сегодняшний день предложение, аналогов которому нет во всем мире. Любой желающий совершеннолетний гражданин другой страны может получить карточку E-residency и пользоваться всеми предусмотренными в этом случае преимуществами.

Внимание! Карта е-резидента не является эквивалентом эстонского паспорта! Она не дает права въезда на территорию Эстонии и других европейский государств без визы, не предполагает ВНЖ, не предоставляет статус налогового резидента. Но диги-карта дает возможность зарегистрировать компанию в Эстонии в режиме онлайн, без необходимости посещать для этих целей Таллин

Так же при помощи E-residency можно администрировать компанию удаленно, сдавать отчеты в фискальные органы, подписывать соглашения и контракты с использованием электронной подписи

Но диги-карта дает возможность зарегистрировать компанию в Эстонии в режиме онлайн, без необходимости посещать для этих целей Таллин. Так же при помощи E-residency можно администрировать компанию удаленно, сдавать отчеты в фискальные органы, подписывать соглашения и контракты с использованием электронной подписи.

Как исключить двойное налогообложение

Для исключения многократной уплаты взносов с одного дохода работающих на территории нескольких стран фирм или дочерних предприятий Эстония заключила договора с 36 странами. В списке есть и Украина. Двусторонние соглашения сокращают нагрузку на предприятие в стране происхождения дохода. Если предприятие оплатило предусмотренные законом налоги с дохода в подписавшей соглашение стране, взнос с этой суммы повторно не взимается.

При обнаружении факта двойной уплаты в течение трех лет с можно подать прошение о возмещении. Чтобы воспользоваться выгодными преимуществами, необходимо предъявить сертификат налогового резидента. Юридическим лицам сертификат выдают на три года. Физическим лицам на год.

Сдача в аренду

Доходность. По данным портала Kinnisvara24, доходность от сдачи жилья в Таллине сильно зависит от района и варьируется в пределах 3,1–7,6%. К примеру, в Старом городе доходность обычно ниже, так как изначально квартиры стоят дороже. Выгоднее всего сдавать жильё в Ласнамяэ, но при этом риск «простоя» выше в отличие от центральных локаций.

Ставки. Ставки краткосрочной аренды в Таллине варьируются в пределах €20–120 в зависимости от района и качества жилья. В активный сезон цифра может вырасти в два раза.

Ставки краткосрочной аренды в Таллине варьируются в пределах €20–120 в зависимости от района и качества жилья. В активный сезон цифра может вырасти в два раза

Налоги на доход от аренды

Условия зависят от конкретного случая.

1) Частное лицо сдаёт апартаменты частному лицу. Заполняя налоговую декларацию, собственник вносит суммы прибыли за предыдущий год, отталкиваясь от цены, прописанной в арендном договоре. Ставка – 20%. Из полученной базы можно вычесть 20%, списав их на расходы на содержание/улучшение жилья (необходимо подтвердить чеками).

В ближайшее время Министерство финансов планирует снизить данную ставку до 16%, чтобы мотивировать людей платить налоги, а также увеличить процент трат, которые можно вычесть из прибыли.

2) Частное лицо сдаёт недвижимость предприятию. В таком случае предприятие самостоятельно отчисляет с дохода, причитающегося владельцу, 20% в налоговый департамент. При этом вычесть из налоговой базы расходы, связанные с недвижимостью, нельзя.

Налоговый резидент Эстонии (тот, кто постоянно находился в стране больше 183 дней за предыдущие 12 месяцев), налоговую декларацию может не подавать, если доход за предыдущий год не превысил €6 тыс. Причём в данном случае речь идёт не только о прибыли с аренды, но и обо всех денежных поступлениях на ваши счета.

Как и когда платить. Задекларировать доходы за предыдущий год следует в период с 15 февраля до 30 апреля. Заполнить декларацию можно через личный кабинет на сайте налогово-таможенного департамента (НТД). Также можно выслать по почте или представить в виде бумажного документа в бюро обслуживания НТД. Внести оплату следует до 1 октября по реквизитам НТД – сделать это можно через личный интернет-банкинг или кабинет на сайте департамента.

Управляющая компания. Управляющие компании в Эстонии есть, берут они на себя стандартный список обязанностей: присмотр за жильём, контроль оплаты коммунальных счетов, поиск арендаторов, приём платежей, обсуждение бытовых вопросов с управлением дома и т. д.

Плата за услуги зависит от конкретной договорённости. Некоторые компании берут процент только с дохода от аренды – ставка в таком случае в среднем 10%. Другие организации назначают фиксированный платёж плюс, когда жильё снимают, берут дополнительный процент с прибыли.

Статус для ведения бизнеса в Эстонии

В 2014 году государство ввело институт цифрового (виртуального) резидентства (E-residency), или электронного гражданства. Суть его заключается в следующем: человек должен пройти идентификацию, сдать биометрические данные, после чего заявитель получает аналог ID-карты с чипом. Это дает ему вести финансовую и хозяйственную деятельность, зарегистрировать компанию по интернету, открыть счет, декларировать налоги и совершать еще множество операций, только через интернет.

Предприниматель, который заинтересован в ведении бизнеса на территории Эстонии, может создать фирму за день, имеет 0% налогов (если продаете товары и услуги на территории государства), при этом действует в рамках законов Европейского союза.

Выдачей занимается Департамент полиции и пограничной деятельности после подачи онлайн-заявки, для этого нужно минимум 10 дней. Стоимость открытия Е-резидентства – 100 евро, открытие компании – 190+25 за заявку онлайн. Ежемесячное обслуживание банковской карты – 2 евро.

Бизнес-виза для иммиграции в Эстонию

Требуемый пакет документов:

- загранпаспорт, срок действия которого на 3 месяца превышает времени, на которое выдается разрешение на въезд;

- старый заграничный паспорт;

- 2 матовые цветные фотографии на белом фоне 3,5 на 4,5 мм;

- справка с места работы с указанием должности и заработной платы;

- спонсорское письмо;

- медицинская страховка;

- копия российского паспорта (всех заполненных страниц);

- бронь и копия автобилетов;

- деловое приглашение;

- выписка с банковского счета;

- заполненная анкета;

- подтверждение брони в отеле.

Вы сможете оформить разрешение на въезд через консульский отдел посольства в Москве, Санкт-Петербурге, Калининграде.

Виды отчетности для предприятий

В соответствии с действующим законодательством, большая часть компаний, расположенных на территории государства, обязана ежегодно составлять отчеты. Передача всех данных оформляется либо в электронной, либо в письменной форме. Объем публикуемой информации напрямую зависит от размера корпорации, а также ее вида деятельности. Подача финансовой отчетности в Эстонии регулируется Законом о бухгалтерском учете. Для получения данных финансовой отчетности предприятий Эстонии необходимо полное название предприятия либо его регистрационный номер.

Аудит

Аудит должны проводить корпорации, соответствующие следующим пунктам:

- чистый объем продаж в год составляет не менее 2 миллионов евро;

- размер баланса — один миллион евро и более;

- число сотрудников превышает 30 человек.

Также аудит является обязательным для предприятий, которые соответствуют хотя бы одному из нижеперечисленных условий:

- если чистый объем продаж компании превышает отметку в 6 миллионов евро;

- если на балансе предприятия находится свыше 3 миллионов евро;

- среднее количество работников составляет 90 человек.

Annual Return

Для начала стоит расшифровать понятие, так как для русскоязычного пользователя данное словосочетание может показаться весьма странным. Annual Return — это краткая отчетность о структуре предприятия. Ведомости каждый год подготавливаются секретарем компании.

В пакет входят следующие документы:

- справка, в которой указана дата регистрации предприятия, а также действующий юридический адрес;

- сведения об учредителях компании и их отставках;

- сведения о секретарях;

- основные сведения о ежегодном обороте, капитале, а также номинальной стоимости акций;

- отчетность от предпринимателях, которые владеют акциями компании.

Органы отчетности

Бухгалтерские отчеты и декларации предоставляются в следующие государственные органы:

- в Налоговый Департамент Эстонии (в том случае, если предприятие зарегистрировано по налогу с оборота);

- в коммерческий регистр Эстонии;

- в Департамент статистики;

- в Центральный банк Эстонии (если фирма осуществляет внешнеэкономическую деятельность).

В том случае, если предприятие не является налогообязанным, тогда секретарь подает лишь годовой отчет.

Оплата труда в разных уездах

Наиболее высокооплачивая оплата труда работающих в Таллине, уезде Харьюмаа. В Таллинне расположены ведущие торговые компании и аппарат правительственного управления. Средняя заработная плата здесь составляет 1401 евро, больше на 60% чем в других уездах.

Также высокие доходы у жителей уезда Тарту, средний заработок в котором составляет 1353 евро. Самый низкий уровень зарплаты в уездах Хийумаа, Саремаа, Пыльвамаа и Йыгевмаа до 900 евро в месяц.

Средняя зарплата

Повышение зарплат повлияло на средний доход педагогов, воспитателей и других сотрудников образовательной сферы. В 2018 году зарплата учителя составляла €900-1250, в этом году она увеличена на 9-10% и составляет €1000-1350.

Средние зарплаты врачей установлены до €1250, инженеров от €1000-1300. В списке лидирует профессия программиста, весь рынок услуг сосредоточен с применением IT-технологий, которые развиваются и делают технический прогресс самым конкурентным. У таких работников средняя заработная плата €1500. Зарплата бухгалтера в квартирном товариществе Эстонии около €900.

В розничный сектор, сельское хозяйство, строительство, регулярно, требуются разнорабочие с окладом €600-800. Также отмечается высокий спрос на водителей-экспедиторов, в штат принимают как местных жителей, так и экспатов.

По финансовому отчету средний доход в месяц в бюджетных компаниях составляет:

- Харью – €1470;

- Тарту – €1330;

- Валга – €1000;

- Йыгева – € 980;

- Хийу – €950.

Частные компании выплачивают разнопрофильным работникам от €900 до €1800, в час выходит около €12. Из-за дефицита, эстонские компании привлекают иностранных граждан из ближних стран. Русские и украинцы тоже востребованы, и могут конкурировать с северными европейцами во многих областях.

Межгосударственные налоговые соглашения

Подчинятся всем налоговым правилам Эстонской республики обязаны налоговые резиденты страны. Таковыми признаются физические лица, прожившие в Эстонии 183 и более дней. Предприятия получают статус резидента при условии, что регистрируют в республике свое постоянное представительство.

Для улучшения взаимодействия с налоговыми органами других стран Эстония заключает соглашения об избежании двойного обложения доходов и активов, а также об обмене фискальной информацией. Алфавитный список стран, подписавших договоренности, расположен на сайте Налогово-таможенного департамента.

Компания в Эстонии для нерезидентов ЕС: Документы

Для успешной регистрации компании вам потребуются следующие документы:

- Паспорт для поездок за границу (оригинал при личном визите) и заверенная копия;

- Доказательство адреса проживания (счет за коммунальные услуги не старше 3 месяцев);

- Ваш собственный е-мейл для связи (не публичный);

- Варианты названия компании (желательно 2 варианта на случай, если первый окажется занят);

- Электронный адрес компании, который будет в публичном доступе;

- Тип деятельности компании;

- Данные о членах правления, если это не акционеры;

- Заявление в Коммерческий регистр на регистрацию фирмы.

Документы нужно заверить, в некоторых случаях апостилировать.