Ставка подоходного налога для физических лиц в великобритании

Содержание:

- Отмена

- Подоходный налог

- Устранение двойного налогообложения

- Единый социальный налог

- Налоги на капитал

- Регистрация бизнеса в Великобритании и налоговые консультации

- Декларирование налогов физическими лицами

- Подоходный налог

- Налоги на недвижимость

- Налог на добавленную стоимость — Value Added Tax (VAT)

- Налогообложение компаний, зарегистрированных в Великобритании

- Как подавать налоговую накладную в США?

- Как коронавирус повлиял на бюджет Великобритании и налог?

- Особенности налоговой системы

Отмена

Ко времени всеобщих выборов 1992 года был принят закон, заменяющий подушный налог муниципальным налогом с начала 1993/94 финансового года. Ставка НДС в размере 17,5% осталась прежней, несмотря на ранее применявшуюся политику взимания более высокого подушного налога.

Муниципальный налог сильно напоминал систему ставок налога, которую он заменил. Основные отличия заключались в самом начале налогообложения: недвижимость размещалась по полосам, тем самым ограничивая максимальную сумму, и взималась с капитальной стоимости, а не с условной арендной стоимости собственности. Домохозяйства, в которых проживает только один человек, также имели право на 25-процентную скидку. Единственное существенное изменение с момента введения муниципального налога в форме прямого налогообложения — это постепенное введение определенных льгот и скидок.

Подоходный налог

В стране многие из налогов, за оплату которых физическое лицо несет ответственность, привязаны к ставкам подоходного налога. Основная формула расчета налога состоит в том, чтобы суммировать все личные доходы и льготы налогоплательщика, вычесть личное пособие (необлагаемый минимум дохода, освобождаемый от налогообложения) и затем заплатить рассчитанный по соответствующей ставке налог от этой суммы.

В 2018/19 налоговом году личное пособие составляло 11 850 фунтов стерлингов, в 2019/20 выросло до 12 500.

В Великобритании прогрессивная шкала подоходного налога, ставки ступенчатые в зависимости от дохода. Эти же диапазоны доходов используются для определения ставок других налогов, например, на прирост капитала.

Устранение двойного налогообложения

Великобритания является участницей более 100 соглашений об избежании двойного налогообложения. Эти соглашения направлены на устранение двойного налогообложения в процессе экономического сотрудничества с другими странами и предотвращение применения мер фискального характера в отношении деятельности британских компаний за рубежом. Кроме того, такие соглашения содержат положения о мерах противодействия уклонению от уплаты налогов и сокрытию доходов.

Между Правительством Российской Федерации и Правительством Соединенного Королевства Великобритании и Северной Ирландии действует Конвенция от 15 февраля 1994 г., содержащая принципы устранения двойного налогообложения.

Единый социальный налог

Второй основной источник финансирования государства — это обязательные выплаты по национальному страхованию. Этот налог платится как самими налогоплательщиками, так и работодателями. Существует несколько уровней выплат по национальному страхованию для разных категорий налогоплательщиков. Для работающих по найму налогоплательщиков этот уровень составляет 11 % от зарплаты, плюс работодатель обязан платить 12,8 % за каждого наемного работника. Лица, занимающиеся собственным бизнесом, замужние неработающие женщины и лица, занимающиеся благотворительностью, также обязаны выплачивать по национальному страхованию.

Налоги на капитал

Налог на прирост капитала (Capital Gains Tax). Указанный вид налога взимается с чистого прироста капитала (после вычета убытков), полученного физическим лицом или трастом в каком-либо налоговом году, с освобождением от его уплаты, если этот прирост не превышает определенную установленную сумму (в 2004/2005 финансовом году для физических лиц — 8200 ф. ст. и для трастов — 4100 ф. ст.).

С апреля 1990 г. такое освобождение от уплаты налога получает каждый из супругов в отдельности. Освобождаются от уплаты налога на прирост капитала также доходы, полученные от продажи частных машин, государственных ценных бумаг и сберегательных сертификатов, облигаций, опционов, жилых домов и произведений искусства, доходы от азартных игр, страхования жизни, контрактов о ренте с отсроченным платежом.

В отношении физических лиц налог взимается по прогрессивной ставке в зависимости от дохода лица.

Налог на наследство (Inheritance Tax). Данный вид налога взимается со стоимости полученного наследства и даров, сделанных в течение семи лет до кончины лица, чье имущество наследуется. Налог распространяется на ту часть стоимости наследства и даров, которая превышает установленную необлагаемую сумму, и взимается по единой ставке в размере 40%. В 2004/2005 финансовом году эта сумма составляет 263 тыс. ф. ст. (в 2003/2004 финансовом году — 255 тыс. ф. ст.).

Налогом на наследство не облагаются передача имущества между супругами, подарки и вещи, оставленные в наследство британским благотворительным обществам, основным политическим партиям и фондам культурного наследия.

Регистрация бизнеса в Великобритании и налоговые консультации

Великобритания – выгодная для ведения бизнеса юрисдикция. Множество различных аспектов говорит в пользу данной страны. Мы можем помочь с регистрацией партнерства в UK и произвести оптимизацию налогообложения компании. О процедуре регистрации компании в Великобритании онлайн читайте тут.

Если есть дополнительные вопросы касательно корпоративного налога или относительно любой корпоративной услуги, открытия банковского счета, сопровождения бизнеса за границей, обращайтесь за консультацией по адресу info@offshore-pro.info. Наши юристы предоставят качественную и точную информацию касательно всех интересующих вас аспектов открытия и обслуживания компании в UK.

Какая ставка корпоративного налога в Великобритании в 2020 году?

Все компании резиденты Великобритании должны платить корпоративный налог на всю полученную прибыль. Нерезиденты платят налог из расчета доходов, полученных на территории резиденции. Базовая ставка налога в настоящее время составляет 19 %. Данная ставка установилась с 1 апреля 2017 года и планируется в будущем дальнейшее ее снижение. Благоприятный налоговый климат, развитая экономика, престиж и прочие факторы делают Великобританию удобной для бизнеса юрисдикцией, зарегистрировать в которой компанию можно онлайн в течение 1 суток.

Изменится ставка корпоративного налога в 2021 году?

На 2021 год ставка корпоративного налога не изменится. В 2021 году она останется на прежнем уровне в 19 %. Как и прежде, не потеряют актуальности налоговые льготы для компаний, занятых в определенных сферах деятельности, а также будет работать схема освобождения от корпоративного налога компаний, учрежденных в Великобритании нерезидентами и получающих доход вне юрисдикции.

Может ли Corporate Tax равняться 0 %.

Налог на прибыль английских ограниченных партнерств может быть равен 0 %, в том случае если компания учреждена нерезидентом и прибыль получена за пределами Великобритании. Это правило предусмотрено во избежание двойного налогообложения.В этом случае налог на прибыль платит не компания, а каждый из партнеров фирмы в той юрисдикции, в которой состоит на налоговом учете.

Декларирование налогов физическими лицами

Налоги физического лица, работающего по найму в Великобритании, удерживает, платит и декларирует работодатель, также, как и национальные страховые взносы. Налоговые резиденты, получающие доходы их других стран, обязаны декларировать их самостоятельно.

При онлайн-декларировании крайним сроком сдачи декларации является 31 января следующего за отчетным периодом года. Декларация на бумажном носителе представляется в налоговую службу не позднее 31 октября. Предварительная информация об иностранных доходах должна быть доведена до сведения фискальных органов в конце налогового года, то есть не позднее 5 апреля.

Подоходный налог

Подоходный налог является основным налогом, собираемым государством. Налог является прогрессивным, то есть зависит от суммы дохода.

Первоначальная сумма дохода налогом не облагается для всех частных лиц. В 2009-10 году эта сумма составит £6 475. В 2008-09 году ставка 10 % была отменена, кроме доходов от сберегательных вкладов, если остальные доходы меньше £2 320 в год. В 2009-10 году эта сумма повышена до £2 440.

Налоговые ставки в 2010

| Уровень налоговой ставки | Доход от дивидендов | Доход с накопительных банковских вкладов | Другие доходы | Уровень дохода в фунтах (сверх первоначальной суммы, не подлежащей налогообложению) |

|---|---|---|---|---|

| Начальный уровень | 0 % | 10 % | 0 % | 0—2 440 |

| Базовый уровень | 10 % | 20 % | 20 % | 2 441—37 400 |

| Максимальный уровень | 32,5 % | 40 % | 40 % | свыше 37 400 |

Налоговые ставки в 2014—2015

|

Уровень налоговой ставки |

Доход от дивидендов |

Доход с накопительных банковских вкладов |

Другие доходы |

Уровень дохода в фунтах (сверх первоначальной суммы, не подлежащей налогообложению) |

|---|---|---|---|---|

|

Начальный уровень |

10 % | 20 % | 20 % | £10,000 — £41,865 |

|

Базовый уровень |

32,5 % | 40 % | 40 % | £41,866- £150,000 |

|

Максимальный уровень |

37,5 % | 42,5 % | 45 % | свыше £150,000 |

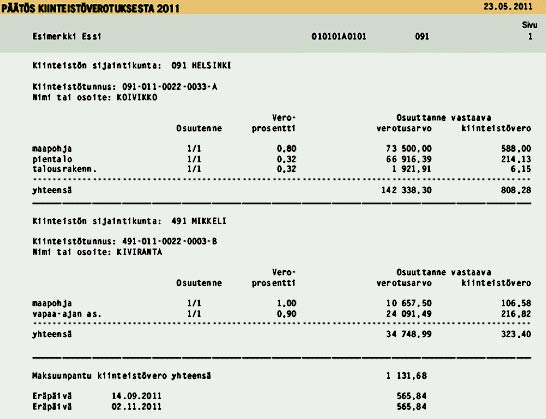

Налоги на недвижимость

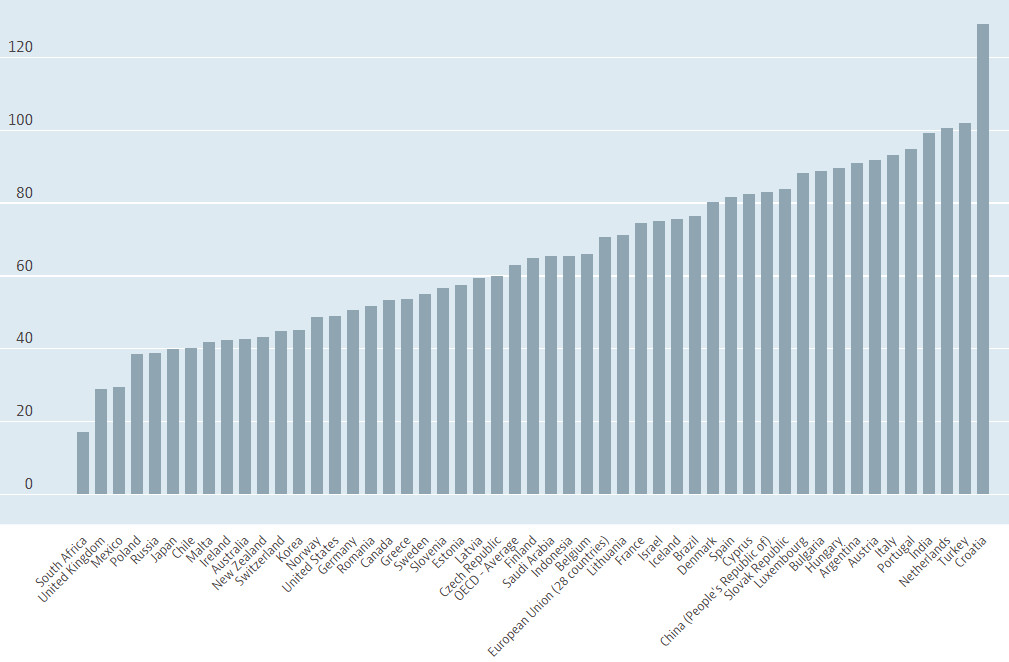

В Великобритании второй по величине контрибуция на недвижимость после США.

В государстве существует две формы налога на толстуха. При покупке недвижимости в Великобритании требуется оплатить Гербовый Сбор земельного налога (SDLT). SDLT применяется один к жилым объектам стоимостью более 125 000 фунтов. И к нежилым объектам недвижимости, цена приобретения которых побольше 150 000 фунтов стерлингов.

Гербовый сбор взимается в Англии и Северной Ирландии. Шотландия и Уэльс взимают домашние собственные налоги на землю и сделки с недвижимостью. В каждой из автономий ставки получай покупку инвестиционных объектов и приобретение дома при наличии в собственности жилой недвижимости побольше высокие.

Как и подоходный налог, SDLT является прогрессивным. Налог подлежит оплате в поток 30 дней после завершения сделки-купли продажи. Обязанность декларирования, расчета и уплаты налога по обыкновению возлагается на юриста, оформляющего сделку, с последующим предъявлением счета заказчику.

Существуют налоговые привилегии, которые позволяют снизить налог на недвижимость в Великобритании, например, при одновременной покупке один-два объектов недвижимости.

Другой формой налога на недвижимость Великобритании является налог Совета. Налоговым отчетным периодом объединение этому налогу является год. Местный муниципальный налог, не связанный со сделками купли-продажи, равно как стратифицирован.

Муниципалитеты ежегодно оценивают имущество, находящееся в их юрисдикции, и устанавливают размер налога в области оценочной стоимости.

Налог на добавленную стоимость — Value Added Tax (VAT)

Value Added Tax (VAT): Налог на добавленную стоимость (НДС) — это налог, уплачиваемый от продажи товаров на территории Европейского Союза. Все компании, зарегистрированные в Великобритании обязаны иметь номер налогоплательщика и номер регистрации VAT (НДС). При ежегодной сдаче бухгалтерской и финансовой отчетности в налоговые службы Великобритании, компании должны предоставлять данные по уплате налога на добавленную стоимость.

НДС — это налог, который Вы платите в случае покупки товаров и услуг в Европейском союзе (ЕС), включая Великобританию. НДС подлежит оплате, и обычно включается в цену товаров или услуг.

Компания должна регистрироваться как плательщик НДС, если оборот компании более чем £60,000 за 12 месяцев. Стандартная ставка НДС — 17,5%, льготная — 5% и 0%). Компании, зарегистрированные в Великобритании, но ведущие активную деловую деятельность на территории страны, либо все виды деятельности компании — экспортно-импортные, не обязаны становиться на учет в налоговом управлении по VAT (НДС).

Английкая компания может получить регистрационный номер НДС, если ведет деловую деятельность на территории страны. Налоговая отчетность VAT сдается на ежеквартальной основе. В том случае, если у компании не возникает обязанности в регистрации НДС, но существует необходимость использовать VAT номер, (очень часто для возврата VAT при торговле внутри Евроcоюза необходима регистрация НДС), допускается добровольная регистрация НДС. При добровольной регистрации НДС, в налоговые органы должна быть по запросу должна быть предоставлена дополнительная информация о роде деятельности компании, контактные данные компании и данные партнеров по бизнесу в Европе.

Требования к компании, регистрирующей НДС:

- Директор компании — резидент Великобритании;

- Наличие контрактов, которые предполагают получение дохода по торговым операциям, облагаемым налогом на добавленную стоимость, не ниже установленного в настоящее время предела.

Компания не обязана становиться на учет, если ее продажи на территории Великобритании не превышают £60,000. Компании, не ведущие активной торговой деятельности, либо вся деятельность является экспортно-импортной, не должны становиться на учет по НДС. Наша компания предлагает услуги по ведению бухгалтерии и документации по НДС (VAT). Мы поможем Вам получить регистрационный номер НДС (VAT) на имя Вашего предприятия. Специалисты нашей компании составят и зарегистрируют отчеты по НДС в налоговом управлении на ежемесячной, ежеквартальной или ежегодной основе.

Мы можем дать Вам совет, как зарегистрировать компанию в Великобритании. У нас всегда есть в наличии готовые английские компании, которые никогда и нигде не использовались, готовы к продаже немедленно. При необходимости мы можем предложить Вам услугу зарегистрированного офиса (юридического адреса) в Лондоне, Дублине, Глазго, Ливерпуле и других городах Королевства. Мы поможем Вам зарегистрировать новую компанию с названием, которое выберите Вы на территории Великобритании либо приобрести уже готовую английскую компанию.

Налогообложение компаний, зарегистрированных в Великобритании

Основным направлением нашей деятельности является регистрация и полное юридическое сопровождение английских компаний, а также консультации в области налогового планирования. Многие компании сталкиваются с растущими потребностями в финансовой отчетности, особенно в отношении налоговой отчетности и законодательных требований. Все предоставляемые нами услуги разработаны с учетом потребностей наших клиентов. Цель компании Coddan CPM — это предоставление широкого спектра высокопрофессиональных услуг юридическим и физическим лицам.

Налоговая система Великобритании состоит из общегосударственных и местных налогов. Общегосударственные налоги: подоходный налог с физических лиц, подоходный налог с предприятий (корпоративный налог), налог на прирост капитала, налог на доходы от нефти, налог с наследства, налог на добавленную стоимость (VAT), пошлины и акцизы, а также гербовые сборы. Общегосударственные налоги дают более 90% всех налоговых поступлений в государственный бюджет Великобритании. К местным налогам Великобритании относится лишь налог на имущество, на долю которого приходится около 10% налоговых доходов.

Основой налогового законодательства Великобритании являются: Акт 1970 г. о подоходном налоге с физических и юридических лиц, Акт 1979 г. о налоге на добавленную стоимость и Акт 1996 г. о налога с корпораций.

В Великобритании действуют низкие ставки корпоративного налога по отношению с другими странами Европейского Союза, и британские компании можно использовать как эффективное средство для минимизации налогов.

Британские компании уплачивают налог на прирост капитала и корпоративный налог по ставке в 20%, если чистая прибыль до уплаты налогов не больше £300,000. Если чистая прибыль до уплаты налогов выше £1.5 млн, то уплачивается корпоративный налог по ставке 30%. Английские и шотландские компании, ведущие внешнеэкономическую деятельностью, имеют возможность снизить свое налогообложение до 0%.

Великобритания подписала около 100 договоров об избежании двойного налогообложения со многими странами мира: Австралия, Аден, Алжир, Австрия, Антигуа, Азербайджан, Аргентина, Бангладеш, Белиз, Барбадос, Белоруссия, Бельгия, Бирма, Берег Слоновой Кости, Болгария, Бразилия, Британская Гвиана, Ботсвана, Венгрия, Греция, Дания, Гернси, Боливия, Венесуэла, Вьетнам, Гайана, Гамбия, Борнео, Британские Виргинские острова, Гонконг, Гренада, Бруней, Джерси, Заир, Замбия, Доминика, Египет, Израиль, Индия, Занзибар, Зимбабве, Индонезия, Гильберт и Острова Эллис Голд-Кост, Ирландия, Италия, Канада, Кения, Сент-Киттс и Невис, Латвия, Лесото, Ливан, Иордания, Иран, Гана, Германия, Литва, Мальта, Марокко, Мексика, Монголия, Норвегия, Исландия, Испания, Кипр, Китай, Корея, Ньюфаундленд, Кувейт, Монтсеррат, Нигерия, Нидерландские Антильские острова, Маврикий, Малави, Малайзия, Новая Зеландия, Нидерланды, Остров Мэн, Оман, Острова Фаро, Палестина, Пакистан, Новая Гвинея, Польша, Родезия, Португалия, Казахстан, Камерун, Россия, Румыния, Свазиленд, Саудовская Аравия, Сейшельские острова, Сингапур, Словакия, Сент Лючия, Соломоновы Острова, Люксембург, Малайя, Сент-Винсент и Гренадины, Судан, США, Сьерра-Леоне, Таиланд, Тайвань, Танганьика, Тринидад и Тобаго, Тунис, Уганда, Узбекистан, Турция, Филиппины, Украина, Фиджи, Фолклендские острова, Ямайка, Финляндия, Франция, Чешская Республика, Швейцария, Эфиопия, Югославия, Швеция, Шри Ланка, Эстония, Южная Африка, Япония.

Как подавать налоговую накладную в США?

По правилам накладную следует подавать в начале года, период подачи с 1 января по 15 апреля. Процедура подачи несложная. Выбираете налоговую форму (есть несколько видов, выбрать в зависимости от своей ситуации), вооружаетесь калькулятором, заполняете, прикладываете документы (если нужно) и отправляете в IRS.

Налоговую форму можно распечатать с сайта IRS, по старинке заполнить ручкой и отправить. Более современный вариант – заполнить ее в электронном виде на том же сайте. Те же, кто не до конца уверен в своих силах, и кто опасается ошибиться, могут обратиться за помощью одного из множества специальных онлайн сервисов (таких как Turbo Tax), где за относительно символическую плату (в диапазоне 15-40 дол.) Здесь все подробно расскажут, разъяснять каждый пункт накладной, а в итоге сами ее заполнят и отправят.

Три уровня налогов

В Америке трехуровневая система налогов:

- Для всех резидентов США – федеральные налоги.

- Для резидентов определенного штата – налоги штата.

- Местные налоги – устанавливаются местными властями.

Например, в Техасе не платят подоходный налог. Это значит, что не платят налог штата, но существует еще федеральный подоходный налог, может быть есть и местный. Тем не менее, в Техасе рядовой работник действительно платит на порядок меньше налогов, чем, к примеру, в штате Калифорния.

Какие налоги платит среднестатистический человек в США?

Основные налоги, имеющие отношение практически к каждому резиденту Америки, касаются заработной платы. Они самые ощутимые и взимаются напрямую с начисленной суммы. Подобный механизм начисления – в статье «Как в США платить налог на зарплату?»

Другие, реже ощутимые, не такие значительные, но все равно имеют место быть – налог на машину, недвижимость и на продажу. Рассмотрим их.

Налог на машину

Сумма налога отличается в зависимости от штата, но в целом она мизерная – порядка 45-60 дол. Здесь все просто. Процедура такая – единожды за год по месту проживания заплатить налог за регистрацию авто (можно онлайн). После этого в течение недели по почте приходит специальная наклейка, которую нужно наклеить на лобовое стекло автомобиля. Через год процедуру повторить.

Налог на недвижимость

Касается всех домовладельцев, и он достаточно ощутимый.

Процент налога отличается в разных штатах, находится в диапазоне 0,2-2%. Кажется, что процент маленький. Но кажется так до тех пор, пока не понимаешь, что это 2% от стоимости всего дома. И платить приходится ежемесячно по 300-500 дол.

Налог на продажу

Довольно значительный налог. Взимается штатом, резидентов которого вы являетесь, за каждый товар, проданный на его территории. Сумма налога прибавляется к цене. То есть, покупая одну и ту же шоколадку в разных штатах вы должны понимать, что можете заплатить за нее разные суммы – в зависимости от того, какой процент налога на продажу здесь действует.

Как коронавирус повлиял на бюджет Великобритании и налог?

Неправильно оценивать расходы до окончания пандемии, раз перспективы ее развития до конца не прояснились. В июне эксперты оценивали меры поддержки населения и дополнительные затраты на медицину космическими 133 миллиардами фунтов стерлингов. В прогнозах звучали более солидные цифры – назывались дефициты бюджета свыше 400 млрд.

Причины такой бюджетной дыры очевидны – медицинская система Великобритании является одной из наиболее отлаженных и устойчивых, но она не была готова к подобным потрясениям. Ряду категорий небогатого населения власти снизили налоги, реагируя на снижение доходов. Для самозанятых граждан, оставшихся без денег, внедрили гранты до 2,5 тысяч фунтов в месяц из расчета, что это будут 80% средней прибыли человека. 200 миллионов фунтов, выделенных ВОЗ и другим организациям, разрабатывающим вакцину, выглядят незначительной тратой.

Остается надеяться, что человечество как можно быстрее адаптируется к новой реальности и сможет если не победить, то потеснить «корону». Если этого скоро не произойдет, весь мир, и даже традиционно благополучная Британия, будет вынужден предпринимать экстраординарные шаги с повышением налогов, которые больно ударят по карману не только богатых, но всех и каждого.

Почему возможность повышения налогов для богатых в Великобритании обсуждается?

Причина – порядком надоевший всем коронакризис, заставляющий государства искать дополнительные средства на финансирование медицинской отрасли и содержание сотрудников тех сфер деятельности, которые особенно сильно пострадали от пандемии. Не желая образовывать новые дыры в бюджете, отнимая средства у других отраслей, правительство Британии ищет альтернативные источники доходов.

Какие налоги повысят?

Этот вопрос волнует многих, однако конкретного ответа на него нет – неизвестно даже, повысят ли налоги вообще, и если это все-таки случится, то когда именно. Разговоры о повышении ряда налогов для наиболее состоятельных граждан Британии велись еще в июне 2020 года, но на фоне летнего снижения заболеваемости власти отказались от непопулярного шага. В новой реальности, связанной с бурной осенней вспышкой распространения вируса, правительство может подойти к вопросу принципиально по-новому.

Если налоги хотели повысить в июне, но не повысили, почему тема актуальна сейчас?

Вопрос повышения налогов для состоятельных граждан остро встал после весеннего локдауна, но летом заболеваемость Covid-19 резко упала, потому Великобритания отказалась от оперативных резких мер по наполнению бюджета. В октябре по всему миру случилась вспышка невиданной ранее силы: теперь в Британии каждый день заражается в 3-4 раза больше людей, чем в апреле, и примерно вдесятеро больше, чем в июне, потому не исключено, что вопрос вскоре снова окажется на повестке дня.

Особенности налоговой системы

В Британии нет единого налогового кодекса. Каждый вид фискального взноса базируется на отдельном законодательном акте. Утверждаются они на том уровне, где будет администрироваться конкретный вид сбора:

- центральное правительство собирает НДС, налог на прибыль, подоходный, акцизные сборы и взносы на обязательное социальное страхование;

- местные власти формируют свой бюджет за счет налога на недвижимость и различных муниципальных сборов.

При этом налоговая система Великобритании построена таким образом, что основные поступления в казну страны формируются от поступлений обязательств по НДФЛ, социальных взносов, НДС и корпоративного налога.

Автоматически его получат те, кто провел в стране 183 и более дней за 12 месяцев в период с 6 апреля по 5 апреля следующего года (финансовый год в Британии) либо нашел здесь постоянную работу.

Все обязанности налогоплательщика получат и те, кто может доказать, что их единственная пригодная для жительства недвижимость находится на британской территории.

Если ни один из автоматических признаков не дал оснований называться британским плательщиком налогов и сборов, то можно попробовать проанализировать связи иммигранта со страной. Для этого в 2021 году на законодательном уровне были приняты в Британии.